起業や独立時におすすめの法人クレジットカードを紹介。選び方やメリットを解説

本記事はプロモーションを含みます

「起業したばかりだけど、法人カードって作れるのかな?」「そもそも必要なの?」そんな不安を抱えている方も多いのではないでしょうか。

創業間もない法人や個人事業主でも、ビジネス用のクレジットカードを作れるケースはあります。しかも、法人カードを導入することで経費管理がぐっと楽になり、キャッシュフローの改善や経理の効率化にもつながるのです。

本記事では、起業・独立時に法人カードを導入するメリットや、失敗しない選び方を解説します。「年会費無料」「審査のハードルが低い」「ハイステータス」など、タイプ別のおすすめカードも紹介するので、ぜひ参考にしてみてください。

法人クレジットカードとは

法人向けのクレジットカードは、一般的に「ビジネスカード」や「法人カード」と呼ばれており、事業用の経費支払い専用カードのことを指します。支払いに使用するクレジットカードを事業用とプライベート用で分けることで、会計処理や管理がスムーズになるのです。

また、法人クレジットカードにはプライベートカードにはない特典やサービスが付帯しています。単なる決済手段や経費管理ツールとしてだけでなく、カードを持つことによるメリットが受けられるのが大きな特徴といえます。

▼法人カードについて、詳しく知りたい方はこちら

法人カードとは?メリットや種類を解説!カードの選び方もご紹介

法人カードとは?メリットや種類を解説!カードの選び方もご紹介

そもそも個人事業主でもクレジットカードを作れるの?

法人カードというと「法人=会社」でなければ申し込めないと思われがちですが、個人事業主でも発行できるカードはあります。

特に「個人与信型の法人カード」であれば、法人登記がなくても申込み可能。これは、カード発行の審査対象が法人の信用情報ではなく、代表者本人の信用情報をもとに審査される仕組みのためです。

そのため開業したばかりの個人事業主やフリーランスの方でも、条件を満たせば問題なく審査を通過し、発行できるでしょう。

▼個人事業主向けのカードについて、詳しく知りたい方はこちら

個人事業主におすすめのクレジットカード14選!選び方やカードを持つメリットを解説

個人事業主におすすめのクレジットカード14選!選び方やカードを持つメリットを解説

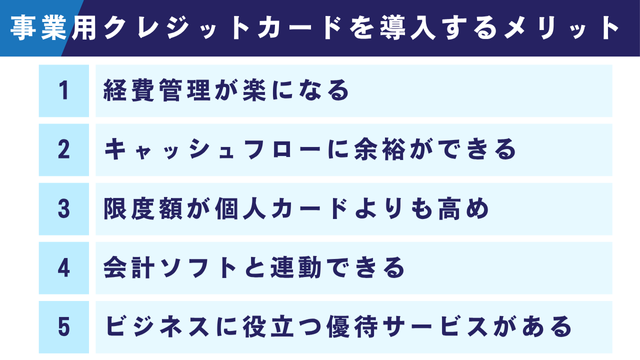

事業用クレジットカードを導入するメリット

起業直後や独立したばかりの段階では、プライベート用のクレジットカードで事業経費をまかなっている人も少なくありません。

しかし、事業用のクレジットカードを導入することで、経費精算や資金管理が大幅に効率化され事業運営の基盤を整えることができるので、おすすめです。

法人クレジットカードで支払うことで、事業支出を一元管理できるうえ会計ソフトとも連動できるものが多いので、経費精算や会計処理が効率化されるのが導入のメリットです。

クレジットカードの支払いは「即時決済」ではなく、1〜2か月後の引き落としとなるため、実際に現金が出ていくタイミングを後ろ倒しにできます。

さらに、カードの利用可能枠は、個人のプライベートカードより高めの設定となっており、手元資金を温存しつつ仕入れや広告投資を行うことができます。

加えて、移動時の空港ラウンジ利用の特典や、事業で必要なクラウドサービスの割引をはじめとしたビジネスに役立つ優待サービスも備えています。事業用クレジットカードを選ぶ際には、付帯サービスもチェックするとよいでしょう。

▼法人カードのメリットについて、詳しく知りたい方はこちら

法人カードのメリットは?経費精算やキャッシュフローが改善

法人カードのメリットは?経費精算やキャッシュフローが改善

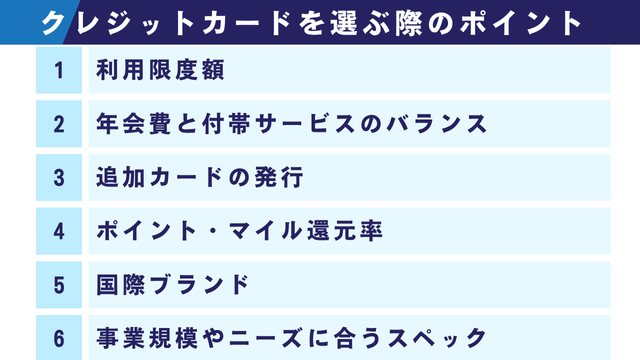

起業・独立時にクレジットカードを選ぶ際のポイント

法人クレジットカードは種類が豊富にあり、一見するとどれも同じように見えるかもしれません。

しかし、事業のフェーズや用途に合わないカードを選ぶと、年会費と付帯サービスのバランスが取れず、結果的に不便を感じるケースもあります。

利用限度額

起業直後は資金繰りに余裕がないことも多いため、「利用限度額」は重要なチェックポイントです。

とはいえ、創業直後は与信が低くなりがちなため、「最初から高額な枠を狙う」よりも、将来的に増枠できるカードかどうかも確認しておくと安心です。

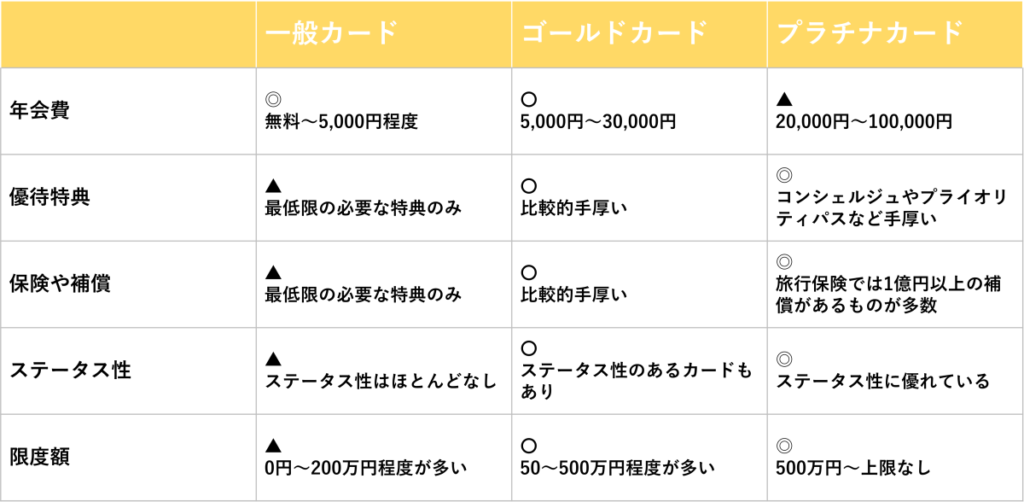

年会費と付帯サービスのバランス

年会費が無料〜数万円と、カードによって幅があるのも法人カードの特徴です。

たとえば年会費無料でも、会計ソフト連携や明細の自動仕分けなど基本的な機能は十分に備わっているカードもあります。

一方、出張が多い方やダイニングサービスを活用したい方は、年会費がかかってもコンシェルジュや空港ラウンジ、飲食店のサービスをはじめとした付帯特典が充実したカードが選択肢のひとつになるでしょう。

追加カードの発行

本契約のカードとは別に、追加カードが発行できるかどうかも、カード選びの重要なポイントです。

カードによっては追加発行ができないものもありますが、無料で複数枚のカードを発行できるタイプもあり、用途や規模に応じて活用できます。

たとえば「経費の種類ごとにカードを分けたい」「従業員にもカードを持たせたい」といったケースでは、追加カードの発行可否と維持コストを事前に確認しておくことが大切です。

ポイント・マイル還元率

個人のプライベートカードと同様に、法人クレジットカードでも利用額に応じたポイント還元やマイルの付与があります。

ビジネスでは広告費やサブスク費用など、継続的な支出が発生しやすいため、還元率が高いカードを選べば、経費の一部がポイントとして戻ってくる感覚でお得です。

中には、法人利用でもANAやJALのマイルを貯められるカードや、Amazon利用時にポイント還元率がアップするカードもあります。単純な還元率だけでなく、「どこでどう使うか」に合ったポイント制度かも確認しましょう。

国際ブランド(VISA、Mastercard、JCBなど)

法人クレジットカードを選ぶ際には、国際ブランドも重要な検討要素のひとつです。

国際ブランドによって、カードが利用できる店舗の数や地域、対応サービス、特典の内容が異なるため、利用シーンに合ったブランドを選ぶことが大切です。

事業規模やニーズに合うスペックで選択

カード選びでは、自分の事業に合ったスペックかどうかを見極めることも大切です。

規模や使い方に合わないと、年会費が無駄になったり、限度額が足りなくなるケースもあります。

・法人化直後は審査が通りやすいカード

・月数万円の経費なら年会費無料で明細が見やすいカード

・高額決済が多いなら高限度額で還元率の良いカード

上記の観点からカードを選ぶと良いでしょう。カードは長く使うものなので、見た目やブランドのかっこよさよりも、自社の状況に合ってているかを優先することが大切です。

▼ベンチャー・スタートアップ期のおすすめ法人カードについて、詳しく知りたい方はこちら

ベンチャー・スタートアップにおすすめの法人カード11選比較!選び方や審査基準も解説

ベンチャー・スタートアップにおすすめの法人カード11選比較!選び方や審査基準も解説

起業・独立後でも発行できるカードとは

法人クレジットカード(ビジネスカード)は大きく分けて会社与信型と個人与信型の2種類があります。

「会社与信型」は、会社の信用情報や決算書をもとに審査されるため、設立間もない法人や実績の少ない個人事業主には審査が厳しい場合があります。一方、「個人与信型」は、法人名義であっても、審査は代表者個人の信用情報で行われるタイプとなり、起業・独立直後でもカードが発行しやすいという特徴があります。

▼発行難易度が低めのカードについて、詳しく知りたい方はこちら

審査の甘い法人カードはある?審査基準や申し込みやすいカードをご紹介

審査の甘い法人カードはある?審査基準や申し込みやすいカードをご紹介

どのタイミングでカード発行するのがベスト?

起業・独立時に法人クレジットカードを申し込む際、「法人設立前でもカードが作れるのか?」と疑問を持つ方が多いですが、法人名義のクレジットカードは原則として開業前に発行することはできません。

ただし、個人与信型のビジネスカードであれば、開業直後や事業開始初期でも申し込めるものがあり、早期の資金管理に役立ちます。ここでは、カード発行の適切なタイミングと注意点を解説します。

開業後すぐ申し込めるカードもある

開業後したばかりでも、「個人与信型」のビジネスカードであれば、独立直後でも申し込める場合が多くあります。これらのカードは、法人の実績ではなく申込者個人の信用情報をもとに審査されるため、事業開始直後の個人事業主やフリーランスにも対応しています。

起業・独立時、カードをすぐに持ちたい場合には、こうした個人与信型のタイプのカードから検討するのが現実的です。

在職中にカードが発行できることもある

起業前に副業として事業を始めている場合や、今後の独立に備えてカードを用意しておきたい場合には、在職中にビジネスカードを申し込むことも可能です。会社員としての安定した与信があることで、スムーズにカードが発行できたケースもあります。

法人クレジットカードを発行するための方法、審査

法人クレジットカードの申し込みから発行までの流れや、審査に必要な情報・書類は、「法人名義(会社与信型)で申し込む場合」と「個人名義(個人与信型)で申し込む場合」とで異なります。

法人名義の場合は、法人そのものが申し込み主体となり、「会社与信型」の審査が行われます。一方、個人名義のビジネスカードでは、代表者個人が申し込みを行い、「個人与信型」として、個人が審査対象となります。それぞれに必要な書類や審査のポイントが異なるため、申し込み前に必要書類を確認しておきましょう。

また、信用情報や法人の実態も審査に影響します。事前に自身の信用情報CICで信用スコアを確認したり、申込内容の登録の際には、記入漏れや虚偽のないよう正確な情報を申請するとよいでしょう。

▼法人カードの審査について、詳しく知りたい方はこちら

法人カードの審査基準や個人との違いとは?必要書類や申込の流れ・おすすめカードを紹介

法人カードの審査基準や個人との違いとは?必要書類や申込の流れ・おすすめカードを紹介

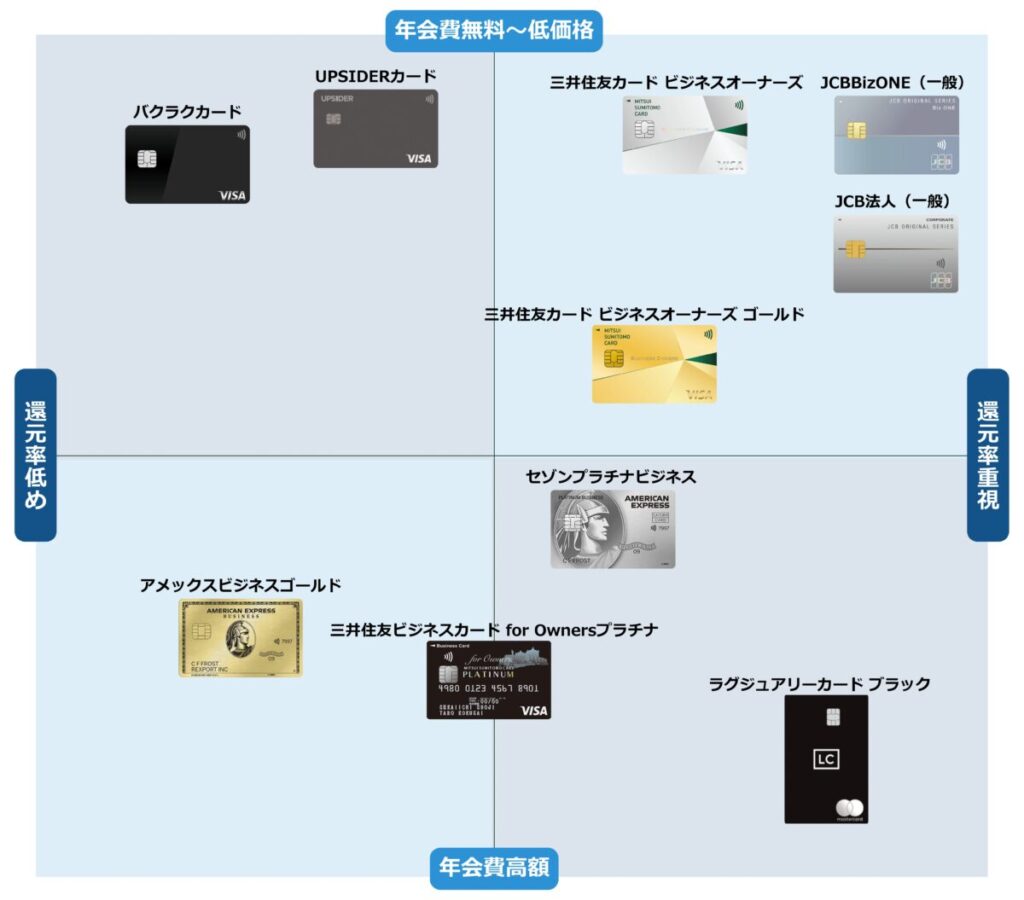

起業・独立時におすすめの法人クレジットカード

ここでは、特に起業や独立時に役立つカードについて、おすすめをピックアップして紹介します。あなたに合うカードがきっと見つかると思いますので、カード選びの参考にしてください。

ハイスペックを求める方への至高のカード

アメリカン・エキスプレス(R)・ビジネス・ゴールド・カード|ステータス性を求める方へ

アメックスブランドの圧倒的な知名度と金属製メタルカードで人気のビジネスカードです。

ビジネス特典満載のハイスペックさが魅力で、国内外の出張時に利用できる旅行傷害保険は最大1億円の補償。さらに手荷物無料宅配サービスもついています。

経費支払いで貯まったポイントを、航空マイルや宿泊費に変えることが可能です。限度額も高く設定されているため、ステータスカードとしても人気のある一枚です。

| 国際ブランド | American Express |

| 年会費 | 49,500円(税込) |

| ポイント・マイル還元率 | 0.3~1.0% |

| 限度額 | 個々の審査に基づいて決定 |

本サイト限定! デジタルギフト1万円もらえる

▼アメックスビジネスゴールドについて、詳しく知りたい方はこちら

アメックス・ビジネス・ゴールドカードとは?特徴や人気の理由を徹底解説

アメックス・ビジネス・ゴールドカードとは?特徴や人気の理由を徹底解説

年会費が実質無料!お得なゴールドカード

三井住友カード ビジネスオーナーズ ゴールド|コスパのよいゴールドカード

三井住友が発行する個人事業主向けのビジネスカードです。

フリーランスの方や設立間もない会社でも発行しやすいと言われているにもかかわらず、年間100万円以上の利用で永年無料※、かつ年間で1万ポイントも還元されます。

加えて、三井住友のプライベートカードを持ち、引き落とし口座を三井住友の口座に設定するだけで、ETC利用時や特約店利用時の還元率が最大2.0%になるため、持っていて損はないカードです。

| 国際ブランド | Visa・Mastercard |

| 年会費 | 通常5,500円(税込) ※1 |

| ポイント・マイル還元率 | 0.5%~2.0% ※2 |

| 利用可能枠 | ~500万円 ※3 |

※1:年間100万円のご利用で翌年以降の年会費永年無料。

※1:年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2:対象の三井住友カードで条件達成し、対象のご利用をすることが条件です。

※3:所定の審査あり

▼三井住友カード ビジネスオーナーズ ゴールドについて、詳しく知りたい方はこちら

三井住友カード ビジネスオーナーズ ゴールドとは?特徴やメリット、注意点を徹底解説

三井住友カード ビジネスオーナーズ ゴールドとは?特徴やメリット、注意点を徹底解説

初年度無料!ビジネスにおすすめの付帯特典付きカード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード|コンシェルジュ付帯。使えるビジネスカード

クレディセゾンが発行するビジネス向けプラチナカードの最上位モデルです。初年度年会費無料という点から、ビジネスパーソンの間で人気を集めています。

年会費33,000円(税込)で、年間70,000円程度するプライオリティパスやコンシェルジュを利用できる豪華な特典が付帯しています。JALのマイルを効率的にためることができ、ビジネスでの利用が多い方には大きなメリットといえます。

| 国際ブランド | American Express |

| 年会費 | 初年度:無料 2年目以降:33,000円(税込) |

| ポイント・マイル還元率 | 1.125% |

| 限度額 | 最大9,990万円 |

▼セゾンプラチナ・ビジネスについて、詳しく知りたい方はこちら

セゾンプラチナ・ビジネスを徹底解説!限度額・審査・特徴を紹介

セゾンプラチナ・ビジネスを徹底解説!限度額・審査・特徴を紹介

還元率1.25%!ワンランク上の経営者に選ばれるカード

ラグジュアリーカードブラック

ラグジュアリーカード ブラックは、Mastercard®最上位ステータスのカードで、ポイント還元率は1.25%と法人カードとしては高水準です。JAL・ANAマイルへも上限・手数料なしで移行可能で、高額な納税や経費決済でも無駄なくポイントがたまり、活用できます。

利用回数無制限のプライオリティ・パスやコンシェルジュサービスなど、出張や会食で活用できる特典が充実しており、ビジネスを効率化したい経営者に向いています。

| 国際ブランド | Mastercard |

| 年会費 | 110,000円(税込) |

| ポイント・マイル還元率 | 1.25% |

| 利用可能枠 | 一律の制限なし ※審査により都度設定 |

▼法人決済用ラグジュアリーカード ブラックについて、詳しく知りたい方はこちら

ラグジュアリーカード ブラックとは?特徴やメリット・デメリットなどを徹底解説

ラグジュアリーカード ブラックとは?特徴やメリット・デメリットなどを徹底解説

個人事業主でも発行しやすいおすすめカード

JCB法人カード|各種保険も付帯!追加カード・ETC発行もでき低価格

JCB一般法人カードは、中小企業・個人事業主向けのリーズナブルながらビジネスに役立つ法人カードです。

年会費が1,375円(税込)で低価格なうえ、ETCカードは年会費無料で複数枚持つことができ、国内・海外旅行傷害保険も最高3,000万円付帯(利用付帯)。さらにポイント還元率も最大の10%の高還元です。個人事業主も申し込みできるので、さまざまな方におすすめできるカードです。

| 国際ブランド | JCB |

| 年会費 | 1,375円(税込) ※1 |

| ポイント・マイル還元率 | 0.50%~10.00% ※還元率は交換商品により異なります。 |

| 限度額 | 最大500万円 ※所定の審査あり |

※1:オンライン入会の場合初年度年会費無料

▼JCB法人カードについて、詳しく知りたい方はこちら

JCB法人カードとは?特徴や発行するメリット、審査基準を詳しく解説!

JCB法人カードとは?特徴や発行するメリット、審査基準を詳しく解説!

JCB Biz One|ポイント還元率が高く、初めてのカードにおすすめ

JCB Biz OneはJCBが発行する、個人事業主向けの年会費無料のカードです。

追加カードの発行はできないのが難点ではありますが、ポイント還元率は高く、特にAmazon.co.jpやスターバックスなど※、J-POINTパートナー店舗の利用時はさらにポイントUPします。ビジネスの規模とニーズが合えば維持費もかからず、ポイント還元による恩恵も受けられ、大変お得でしょう。

| 国際ブランド | JCB |

| 年会費 | 永年無料 |

| ポイント・マイル還元率 | 1.00%~10.50% ※還元率は交換商品により異なります。 |

| 限度額 | 最大500万円 ※所定の審査あり |

▼JCB Biz ONEについて、詳しく知りたい方はこちら

JCB Biz ONE 一般を徹底解説!ポイント還元・特典・口コミなど

JCB Biz ONE 一般を徹底解説!ポイント還元・特典・口コミなど

※についてはこちら

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

※スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

UPSIDER|最大10億円の利用限度額。カードのカスタマイズが柔軟

株式会社UPSIDERより提供されている新しい法人ビジネスカードです。

利用額や使用人数などの設定が柔軟に対応でき、特にスタートアップや中小企業向けに使いやすいようなサービスになっています。クラウド経費管理やシステム連携により、業務の効率化が可能。ビジネスの成長を支援してくれるスタートアップ向けの法人カードといえます。

カード会社入会特典で最大20,000円相当プレゼント!

| 国際ブランド | Visa |

| 年会費 | 無料 |

| ポイント・マイル還元率 | 1%-1.2% |

| 限度額 | 最大10億円 |

▼UPSIDERカードについて、詳しく知りたい方はこちら

UPSIDER(アップサイダー)法人カードとは?|特徴や人気の理由を徹底解説

UPSIDER(アップサイダー)法人カードとは?|特徴や人気の理由を徹底解説

無料で発行できる、法人組織におすすめカード

バクラクカード|AIで経費処理効率化。高い限度額なのに年会費無料

スタートアップ企業LayerXが2022年より提供を開始した話題のビジネスカードです。

年会費無料・1.0%キャッシュバック率に加え、高い限度額やカードの発行枚数無制限などの特徴があるカードです。AIによる経費処理の効率化や不正利用を防ぐ機能など、役立つ機能も充実。もちろん「バクラク経費」とのシームレスな連携も可能です。

| 国際ブランド | Visa |

| 年会費 | 無料 <発行手数料> バーチャルカード:無料 リアルカード:1,540円(税込) / 枚 |

| キャッシュバック率 | 1.0% |

| 限度額 | 一律の制限なし(5億円の実績あり) ※ |

※利用状況などにより都度設定

▼バクラクカードについて、詳しく知りたい方はこちら

バクラクビジネスカードとは?特徴や人気の理由を徹底解説

バクラクビジネスカードとは?特徴や人気の理由を徹底解説

事業が軌道に乗ったらできることもある

法人クレジットカードは、発行して終わりではなく、事業の成長に応じて使い方やカード自体を見直すことも大切です。特に、売上や取引額が増えてきたタイミングでは、カードの限度額や利用体制を見直すことで、より快適に経費処理を行えるようになります。

限度額の見直し

起業直後に設定された限度額では、事業が成長するにつれて足りなくなることがあります。

仕入れや広告費、外注費などで支出が増えている場合は、カード会社に増枠申請をすることで、限度額を引き上げられる可能性があります。

定期的に明細を確認し、「限度額ギリギリまで使っている月が多い」と感じたら、見直しのタイミングかもしれません。

2枚目のカード取得

事業が拡大してきたら、用途別に法人クレジットカードを使い分けるのも有効な手段です。

たとえば「広告専用」「交通費専用」「スタッフ用」など、目的ごとにカードを分けることで、経費管理がより明確になります。

また、異なるカードブランドや還元制度を活用すれば、より多くの特典やポイントを得られる可能性もあります。

まとめ 法人クレジットカードを上手に活用して、スムーズな事業運営を

法人クレジットカードは、経費管理の効率化やキャッシュフローの改善、業務負担の軽減において大きな効果を発揮します。

特に起業・独立直後のタイミングでは、支払いの柔軟性や明細管理のしやすさといったメリットが、日々の業務を支える強力なツールとなります。事業内容や運用スタイルに合った1枚を選ぶことで、コストパフォーマンスの高い運用ができるでしょう。

本記事で紹介したポイントを参考にしながら、長く安心して使える法人カードを検討してみてください。

監修者

監修者

新卒で大手証券会社に就職の後、広告代理店に転職。金融・広告に関する実務経験を経て、2020年にOnebox株式会社を共同創業。

会社・個人で10枚以上のクレジットカードを保有し、ポイ活に励む。簿記2級・TOEIC985点

FUKUROUは、企業におすすめのITツールから日々の暮らしを豊かにする金融情報まで、幅広いジャンルの商品・サービスを実際に試して比較・検証した、お役立ち情報提供メディアです。

メール対応から始めるAI・DXツール「yaritori(ヤリトリ)」などを提供するスタートアップ企業 Onebox株式会社が運営しています。

コンテンツ制作ポリシーはこちら