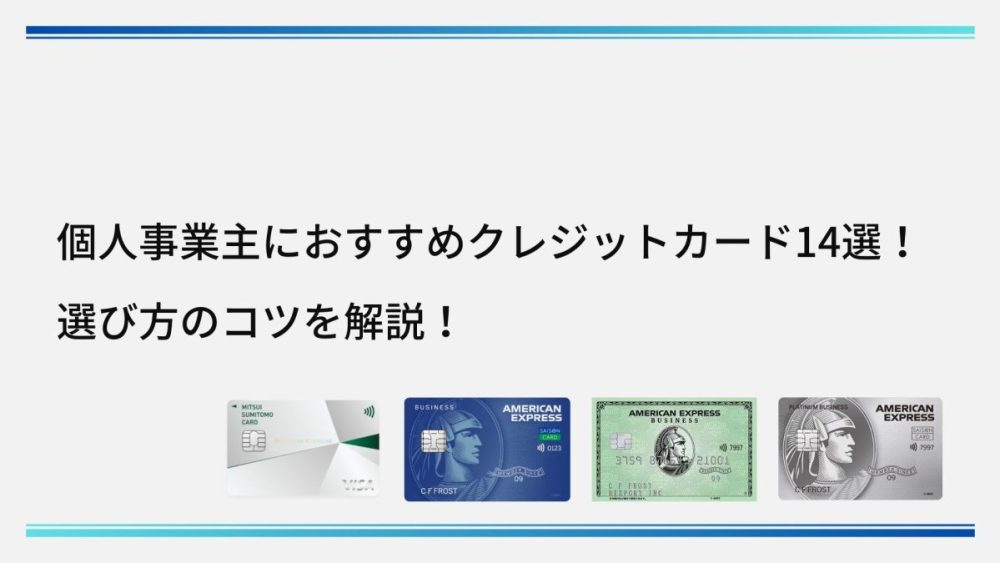

ポイント還元率が高い法人・ビジネスカード比較9選!活用のコツと選び方

本記事はプロモーションを含みます

ポイント還元率が高い法人・ビジネスカードは、ポイントをカードの支払いやマイル交換にお得に使えるようになるため大変人気です。

法人カードは広告費・仕入れなど大口決済に利用されることも多いため、ポイント還元率の高いカードから選ぶことはオススメです。

この記事では、ポイント還元率が高い法人・ビジネスカードの選び方とオススメカードを比較紹介します。ポイント還元の仕組みや上手な活用法についてもわかりやすく解説します。

ポイント還元率が高いカードで「どうせ使うなら、少しでも得したい」「経費をもっと賢く管理したい」と考える方は、ぜひ参考にしてください!

ポイント還元率が高い法人・ビジネスカードとは

まずは、ポイント還元率が高い法人・ビジネスカードの定義から確認しましょう。

カードの利用額に応じてポイントが貯まる

法人・ビジネスカードは、カードの決済金額に応じてポイントが還元されます。100円ごとにいくらポイントが還元されるかをポイント還元率といいます。

また、ポイント還元率は、利用先によって変わるカードもあります。よく使う決済先でポイント還元率が高いカードを選ぶとお得にポイントを貯めることができるといえるでしょう。

一般的に、ポイント還元率が1%を超えるカードを、ポイント還元率の高いカードといいます。

入会キャンペーンなどもポイント獲得のチャンス

また、定期的に、期間内の利用金額に応じてポイントを付与する入会キャンペーンなどを実施しているカードもあります。

入会キャンペーンはお得にポイントを大量獲得できるチャンスのため、積極的に活用しましょう!

ポイント還元率が高い法人・ビジネスカードの選び方

それでは、ポイント還元率が高い法人・ビジネスカードをどのように選べばよいか詳しくみていきましょう。

①基本のポイント還元率|1%以上が魅力的

法人・ビジネスカードのポイント還元率は、一般的に約0.5%程度と言われています。しかし、JCB Biz ONEやダイナースクラブ ビジネスカード、ラグジュアリーカード チタンは、還元率が1%と比較的高めです。

また、アメックス系カードでは、「メンバーシップ・リワード・プラス」に登録することで、還元率を1%に引き上げることが可能です。

申し込みを検討する際は、各カードの還元率や特典内容をしっかり確認することをおすすめします。

②キャンペーン(入会特典)|ポイント大量獲得のチャンス

単純な還元率だけでなく、キャンペーンや入会特典の有無も重要です。

たとえばアメックスビジネスゴールドカードでは、入会後条件達成で合計170,000ポイント獲得可能(年会費3年分相当)な入会特典があります。

このように、キャンペーンや利用特典をうまく活用すれば、通常以上の効率でポイントを貯められるカードもあるため、ポイント還元率だけでなく、入会特典やキャンペーンも確認するようにしましょう。

③カードの利用先|利用先ごとでポイント還元率が変わる

法人・ビジネスカードは、基本のポイント還元率だけでなく「ボーナスポイント」や「利用先ごとの優遇」により実質的な還元率が大きく変わるため、特典条件と利用先を必ず確認しましょう。

年間利用額に応じたボーナスやキャンペーン、支払先特化の高還元率が用意されているカードは数多くあります。

三井住友カード ビジネスオーナーズ ゴールドでは、カード入会月+3ヵ月後末までのご利用を集計し、120万円以上のご利用で55,000円相当のVポイントがプレゼントされます。さらに、年間100万円のご利用で翌年度の年会費が無料になるうえ、10,000ポイントが付与※されるなどの特典もあります。

※年間100万円ご利用特典・翌年以降の年会費永年無料については、契約内容や公式サイトを必ずご確認ください。

さらに別の法人カードであるUPSIDERカードでは、Google・Yahoo広告などの支払いは、ポイント還元率が1.2%になります。また、JCB Biz ONEではamazonなどへの支払いは、ポイント還元が最大21倍(10.5%)になるなどの特徴があります。

このように、ボーナスポイントや利用先特典は還元率を大きく左右します。年間の利用額や普段の利用先を考慮して、自社に最もメリットのあるカードを選ぶことが重要です。

④ポイントの交換先|ポイントの交換レートも考慮する

貯まったポイントの使い道によっても、実質的な還元率は変わります。

たとえば、キャッシュバックでは1ポイント=1円相当でも、航空マイルに交換すれば1ポイント=2〜3円以上の価値になるケースもあります。ギフト券や特定サービスへの交換も、現金還元より高レートで設定されていることも少なくありません。

「どこでポイントを使うか」によって、ポイントの価値は大きく変わります。自社の経費の使い方や出張の多さに応じて、最も有利な交換先を選ぶことが大切です。

⑤年会費や付帯特典|そもそものカードとして魅了を忘れずに

最後に、法人・ビジネスカードを選ぶ際は、ポイント還元率だけでなく、基本情報や付帯特典も忘れずに確認しましょう。カードによっては年会費が発生する場合もあります。

また、付帯特典には、会食時にコース料理が1名分無料になるサービスをはじめ、空港ラウンジが無料で利用できるサービスや、会計ソフトとの連携、コンシェルジュサービスなど、ビジネスシーンで役立つものが豊富です。

ポイント以外の“還元”にも目を向けることで、より満足度の高いカードを選べます。

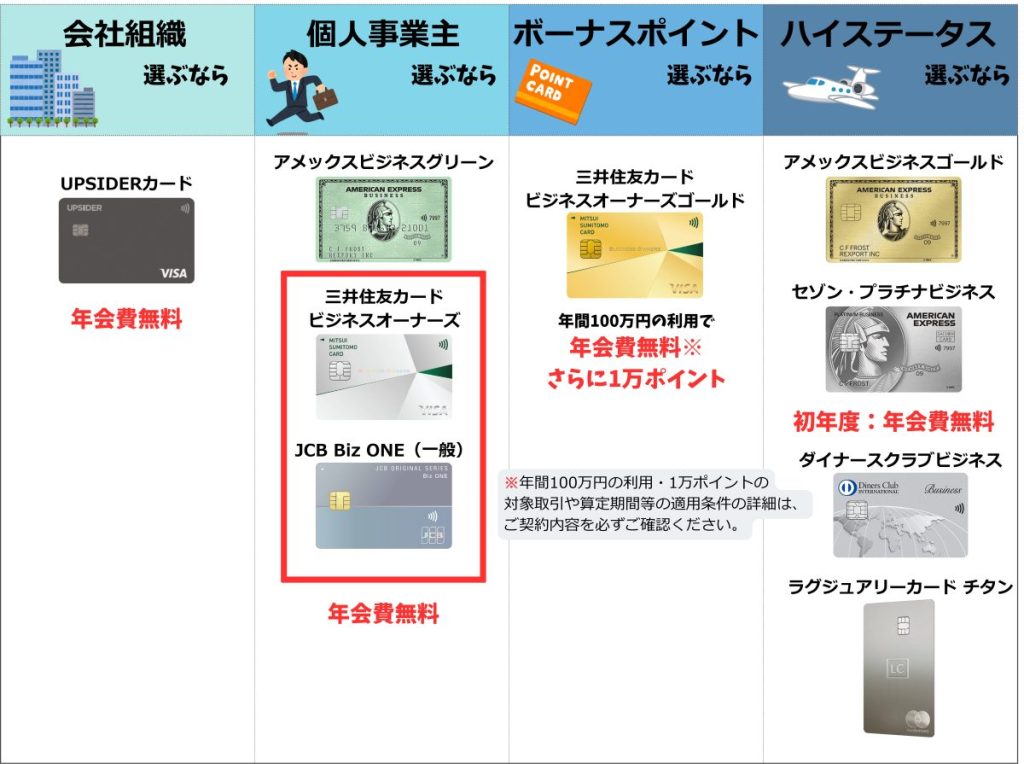

ポイント還元率が高いおすすめの法人・ビジネスカード9選比較

ここでは、さまざまなニーズに応じたおすすめの法人・ビジネスカードをご紹介します。利用目的や業種に合ったカードがきっと見つかるはずですので、ぜひ参考にしてみてください。

UPSIDER(アップサイダー)

| 年会費 | 永年無料 |

|---|---|

| 追加カード | 無料・無制限 |

| ポイント還元率 | 1.0〜1.5% |

| 利用限度額 | 10億円 |

| ポイントの使い道 | 自動でポイント分を差し引いた額を請求 |

| 付帯保険・サービス(例) | 不正利用時の補償 公認会計士による利用サポート |

UPSIDER(アップサイダー)法人カードは、急成長企業に人気で基本のポイント還元率が高い法人・ビジネスカードです。

基本のポイント還元率が1.0%で、付与されたポイントはカード利用額から自動で引き落とされるので、ポイントを無駄にすることもありません。

急成長企業で支払い金額が大きくなりがちなGoogle・Yahoo広告への支払いの場合、月3,000万以上利用した場合には1.2%、5,000万円以上使用した場合は1.5%にポイント還元率がアップします。

カードの年会費・発行手数料無料で、独自の審査モデルにより最大10億円の利用限度額が付与されます。従業員や業務ごとにカードの付与を柔軟にすることができ、カードごとに利用先・期間・金額などの細かな管理ができる不正利用防止機能も充実しています。

▼UPSIDERカードについて、詳しく知りたい方はこちら

UPSIDER(アップサイダー)法人カードとは?|特徴や人気の理由を徹底解説

UPSIDER(アップサイダー)法人カードとは?|特徴や人気の理由を徹底解説

アメックス・ビジネス・ゴールド・カード

| 年会費 | 49,500円(税込) |

|---|---|

| 追加カード | 付帯特典なし:年会費無料 ※ 付帯特典あり:年会費13,200円(税込) |

| ポイント還元率 | 0.3~1.0% |

| 入会特典・キャンペーン | 入会後の特定条件達成で合計170,000ポイント獲得可能(年会費3年分相当) |

| 利用限度額 | 個々の審査に基づいて決定 |

| ポイントの使い道 | 支払い・年会費への充当 商品・サービスとの交換 提携会社のマイルへの移行 |

| 付帯保険・サービス(例) | 国内航空機遅延費用サポート 手荷物ホテル当日宅配サービス |

※判定期間内にカード利用がない場合、管理手数料として3,300円(税込)を請求

アメックス・ビジネス・ゴールドは、ポイント・特典・ステータスの全てが充実している人気の定番カードです。

グリーン同様に、基本のポイント還元率は1.0%で、オプションの「メンバーシップ・リワード・プログラム」に登録することで、ポイントの有効期限が無期限になり、対象のオンライン加盟店での利用でポイントがアップします。

また、入会後に利用条件を達成すると、合計170,000ポイント獲得可能(年会費3年分相当)です。ポイントの使い道もグリーン同様に充実しています。

人気の金属製メタルカードを持つことができ、会食・出張で使えるビジネス特典が充実しているのはアメックスゴールドならではです。無料宿泊やコース料金が無料になる特典や国内航空機遅延費用サポートや手荷物ホテル当日宅配サービスなどが付帯しています。

▼アメックスビジネスゴールドについて、詳しく知りたい方はこちら

アメックス・ビジネス・ゴールドカードのポイント還元率は良い?活用方法やキャンペーンを徹底解説

アメックス・ビジネス・ゴールドカードのポイント還元率は良い?活用方法やキャンペーンを徹底解説

アメックス・ビジネス・グリーン・カード

| 年会費 | 13,200円(税込) |

|---|---|

| 追加カード | 年会費6,600円(税込) |

| ポイント還元率 | 0.3~1.0% |

| 入会特典・キャンペーン | 入会後の特定条件達成で最大90,000ポイントプレゼント |

| 利用限度額 | 個々の審査に基づいて決定 |

| ポイントの使い道 | 支払い・年会費に充当 商品・サービスとの交換 提携会社のマイルへの移行 |

| 付帯保険・サービス(例) | 旅行傷害保険 空港ラウンジ利用が無料 |

アメックス・ビジネス・グリーンは、人気の国際ブランド「アメックス」のエントリーカードです。

基本のポイント還元率は1.0%で、オプションの「メンバーシップ・リワード・プログラム」に登録することで、ポイントの有効期限が無期限になり、対象のオンライン加盟店での利用でポイントがアップします。

さらに、一定の条件を達成することで、入会特典として合計40,000ポイント、加盟店利用特典として50,000ポイントを獲得することができます。ポイントの使い道も多く、年会費への充当や、マイル・商品・サービスへの交換することができます。

13,200円(税込)の年会費がかかりますが、旅行傷害保険や商品の破損・盗難補償、空港ラウンジの無料利用など、付帯保険・サービスも充実しているおすすめのカードです。

▼アメックスビジネスグリーンについて、詳しく知りたい方はこちら

アメックス・ビジネス・グリーンカードを徹底解説!特徴やメリット・評判などを紹介

アメックス・ビジネス・グリーンカードを徹底解説!特徴やメリット・評判などを紹介

ラグジュアリーカード チタン

| 年会費 | 55,000円(税込) |

|---|---|

| 追加カード | 16,500円で発行可能 ※4枚まで 初年度無料 |

| ポイント還元率 | 1.0% |

| 入会特典・キャンペーン | – |

| 利用限度額 | 9,990万円 |

| ポイントの使い道 | 支払いの充当 ギフトカードへの交換 マイル移行 |

| 付帯保険・サービス(例) | カード不正使⽤被害時の補償 弥生会計やMoneyForwardと連携可能 |

ラグジュアリーカード チタンは、Mastercard最上位ランクのワールドエリートでハイステータスなカードです。

ポイント還元は、還元率1.0%で「モバイル決済や公共料金は対象外」などの複雑な条件はないため、非常に使いやすいのが魅力。

月間利用金額が200円につき2ポイント獲得でき、納税でも最大1.0%※のポイントがつきます。広告費や法人税なども最大9,990万円まで決済でき、ポイント還元率はショッピングと変わりません。

※対象期間内に税金以外のお支払いが税金支払いの3倍を超えると、全てのポイントがつきます。未達成の場合の還元率は半分となります。

JAL / ANAマイルへの移行上限はなく、交換⼿数料無料で100円ごとに実質0.6マイル相当に交換可能です。また、1ポイント=1円でキャッシュバック可能なため、ポイントの使い道も幅広いと言えるでしょう。

カードには、各種保険など充実したサービスが付帯されており、なかでもコンシェルジュサービスは24時間365日対応可能で、レストランやホテルの予約などで利用できます。年会費は経費計上でき、申し込み時に登記簿や決算書の提出は不要のため、個人事業主やスタートアップ企業にも特におすすめの1枚です。

▼ラグジュアリーカード チタンについて、詳しく知りたい方はこちら

ラグジュアリーカード チタンとは?特徴や評判・注意点などを徹底解説

ラグジュアリーカード チタンとは?特徴や評判・注意点などを徹底解説

バクラクビジネスカード

| 年会費 | 無料 ※一部機能は有料 |

| 追加カード | バーチャルカード:無料 リアルカード:1,540円(税込) / 枚 |

| ポイント還元率 | 1.0〜1.5% |

| 利用限度額 | 一律の制限なし(5億円の実績あり) |

| ポイントの使い道 | キャッシュバック |

バクラクビジネスカードは、カード利用額の1.0%〜最大1.5%がキャッシュバックされる高還元型の法人カードです。

法人カードの多くはポイント還元が主流ですが、バクラクはキャッシュバック方式のため、貯めたポイントの使い道を考える必要がなく、実際のコスト削減効果をすぐに実感できるのが特徴です。

広告費・クラウドサービス・交通費など、ほとんどのクレジットカード決済が対象(一部除外あり)のため、まとまった支出が発生するタイミングに活用すれば、短期間で大きな還元を得られるでしょう。

さらに、領収書をアップロードするだけでAIにより仕訳や照合が自動的に行われます。freee、弥生など主要会計ソフトとの連携にも対応しているため、経理業務の負担軽減にもつながります。経費精算や仕訳にかかる手間を減らしたい人や、キャッシュバックでコスト削減効果を得たい人におすすめの1枚です。

三井住友カード ビジネスオーナーズ

| 年会費 | 永年無料 |

|---|---|

| 追加カード | 18枚まで発行可能(永年無料) |

| ポイント還元率 | 0.5% 最大1.5%還元 ※1 |

| 入会特典・キャンペーン | 新規入会&条件達成でVポイントを16,000円相当獲得 (カード入会月+3ヵ月後末までに30万円利用が条件) |

| 利用可能枠 | 最大500万円※2 |

| ポイントの使い道 | 支払いに充当 提携ポイント・ギフト券との交換 提携会社のマイルへの移行 |

| 付帯保険・サービス(例) | 海外旅行傷害保険最高2,000万円(利用付帯) ビジネスサポートサービス |

※1:対象の個人カードとの2枚持ちが条件です。

※2:所定の審査がございます。

三井住友カード ビジネスオーナーズのポイント還元率は、対象の三井住友カードと2枚持ちした場合、特定サービスの決済で最大1.5%になります。Vポイントは、利用金額200円につき1ポイント貯まります。

新規入会&条件達成でVポイントを16,000円相当獲得できるのは見逃せません。

※カード入会月+3ヵ月後末までに30万円利用でポイントプレゼント

SBI証券の投資信託をクレジットカードで積立することでも、Vポイントを貯められます。お得に投資できる点は魅力です。

貯まったポイントは、景品やマイル、ギフトカードなどに交換可能です。請求書支払い代行サービスにも対応しており、請求書をカード決済にして支払いを先送りにもできます。

なお、利用枠は~500万円で、審査によって個別に決まります。福利厚生代行サービスもあるため、初めての法人・ビジネスカードにもぴったりです。

▼三井住友カード ビジネスオーナーズについて、詳しく知りたい方はこちら

三井住友カード ビジネスオーナーズとは?メリット・デメリットについて解説

三井住友カード ビジネスオーナーズとは?メリット・デメリットについて解説

三井住友カード ビジネスオーナーズ ゴールド

| 年会費 | 5,500円(税込)(※) |

|---|---|

| 追加カード | 18枚まで発行可能 パートナー会員 永年無料 |

| ポイント還元率 | 0.5%~2.0% ※対象の三井住友カードで条件達成し、対象のご利用をすることが条件です。 |

| 入会特典・キャンペーン | 新規入会&条件達成で55,000円相当のVポイントプレゼント (カード入会月+3ヵ月後末までに120万円利用が条件) |

| 利用可能枠 | 最大500万円 ※所定の審査がございます |

| ポイントの使い道 | 支払い・年会費に充当 提携ポイント・ギフト券との交換 提携会社のマイルへの移行 |

| 付帯保険・サービス(例) | お買い物安心保険 空港ラウンジサービス |

※年間100万円のご利用で翌年以降の年会費永年無料。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カード ビジネスオーナーズ ゴールドは、ポイント還元率が最大2.0%になる法人・ビジネスカードです。

入会特典では、条件達成で55,000円相当のVポイントが獲得できます。また、年間100万円利用すると、年会費無料のほか、10,000ポイント還元されるのが大きな魅力。年間100万円以上利用する場合は非常におすすめの法人・ビジネスカードです。

ETCなどの利用でポイント還元率が2.0%に上がるため、移動が多い場合はよりポイント還元を受けられます。

さらに、三井住友カード ビジネスオーナーズ ゴールドには、ショッピング補償や海外・国内旅行傷害保険、空港ラウンジサービスなど、ノーマルカードにはない付帯保険・サービスがあります。

▼三井住友カード ビジネスオーナーズ ゴールドについて、詳しく知りたい方はこちら

三井住友カード ビジネスオーナーズ ゴールドとは?特徴やメリット、注意点を徹底解説

三井住友カード ビジネスオーナーズ ゴールドとは?特徴やメリット、注意点を徹底解説

セゾンプラチナ・ビジネス・アメックス

| 年会費 | 初年度:無料 2年目以降:33,000円(税込) |

|---|---|

| 追加カード | 年会費3,300円(税込) |

| ポイント還元率 | 国内:0.5%~ 海外:1%~ |

| 入会特典・キャンペーン | 初年度年会費無料 ご入会後3ヵ月間のショッピングのご利用で、永久不滅ポイントを2%還元 |

| 利用限度額 | 最大9,990円 |

| ポイントの使い道 | 支払い・年会費への充当 ギフトカードへの交換 提携会社のマイルへの移行 |

| 付帯保険・サービス(例) | 旅行傷害保険 国内空港ラウンジ利用無料 |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、ポイント・マイルの還元率が高く、プラチナカードの特典を年会費33,000円で享受できるカードです。

基本ポイントとして1,000円(税込)の利用につき、1ポイントの永久不滅ポイントが付与されます。1ポイント最大5円相当のため、ポイント還元率は0.5%相当です。

海外での利用は2倍になり、JALのマイル還元率は最大1.125%と高還元になります。初年度無料・年会費33,000円でありながら、世界1,700ヶ所以上の空港ラウンジが使えるプライオリティパスや24時間365日対応のコンシェルジュサービスが付帯しているコストパフォーマンスの高さが魅力のカードです。

▼セゾンプラチナ・ビジネス・アメックスカードについて、詳しく知りたい方はこちら

セゾンプラチナ・ビジネスを徹底解説!限度額・審査・特徴を紹介

セゾンプラチナ・ビジネスを徹底解説!限度額・審査・特徴を紹介

JCB Biz ONE

| 年会費 | 永年無料 |

|---|---|

| 追加カード | 発行不可 |

| ポイント還元率 | 1.0%~10.5% |

| 入会特典・キャンペーン | 新規入会&対象期間中のカード利用で最大15,000円相当(3,000ポイント) |

| 利用限度額 | 最大500万円 |

| ポイントの使い道 | 支払いに充当 提携ポイント・ギフト券との交換 提携会社のマイルへの移行 |

| 付帯保険・サービス(例) | 資金管理・キャッシュフロー改善ポータル「Cashmap」 クラウド会計ソフトとの連携 |

JCB Biz ONEは個人事業主・フリーランス向けの法人カードで、年会費が永年無料。法人登記など煩雑な書類なしで申し込めます。

常時約1.0%(通常のJCBカードの2倍)と高く、経費支払いで効率よくポイントを獲得可能。優待店ではAmazonで3倍、スタバで10倍などさらにポイントアップ。貯まったポイントはAmazonでの買い物、キャッシュバック、マイル交換などに利用できます。

請求書カード払いにより、カード非対応の取引先への支払いもカードで行え、支払期限を約40日延長できます。またクラウド会計ソフトと連携し、カード利用明細の自動取込で経理処理を効率化も可能です。

▼JCB Biz ONEについて、詳しく知りたい方はこちら

JCB Biz ONE 一般を徹底解説!ポイント還元・特典・口コミなど

JCB Biz ONE 一般を徹底解説!ポイント還元・特典・口コミなど

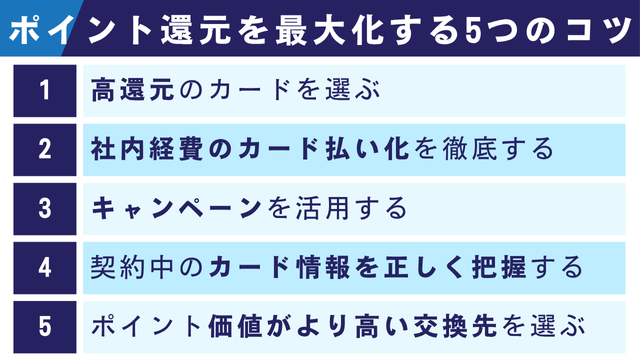

法人カードのポイント還元を最大化する5つのコツ

法人・ビジネスカードを利用するなら、せっかくならポイントを最大限に活用したいもの。ポイントの貯まり方や使い方にはちょっとしたコツがあり、それを押さえることで、還元率をぐっと高めることが可能です。

ここでは、法人カードのポイント還元を効率よく最大化するための5つのポイントをわかりやすくご紹介します。

高還元のカードを選ぶ

一般的に、法人カードのポイント還元率はおおよそ0.5%程度と言われています。したがって、これを上回るカードは「高還元」とされ、非常におすすめです。

たとえば、10万円分をカード決済した場合、還元率0.5%なら500ポイント、1.0%なら1,000ポイント付与されます。利用額が大きくなるほど、還元率の差がそのまま金額差になるため、高還元カードのほうが圧倒的にお得です。

特に、年間の経費支出が多い企業ほど、ポイント還元率の差は見逃せません。

たとえば、年間で300万円をカードで決済した場合、還元率0.5%なら15,000ポイント、1.0%なら30,000ポイントが貯まります。

わずか0.5%の差でも、年間で大きな差になるため、カード選びの際には還元率をしっかりチェックすることが大切です。

社内経費のカード払い化を徹底する

社内経費はできるだけカード払いに集約することで、ポイントの獲得チャンスを最大化できます。

特に、従業員用の追加カードを発行し、これまで現金で精算していた出張費・交通費・接待費などをカード決済に統一するのがおすすめです。

さらに法人の場合は、広告費や税金といった大口の支出も見逃せません。たとえば、Google広告やMeta広告などのデジタル広告費は毎月数十万円〜数百万円規模に上ることも珍しくなく、これらをカードで支払えば還元率0.5%と1.0%の違いだけで、年間数十万円分の差になることもあります。

また、法人カードの中には国税や地方税の支払いにも対応できるものがあり、納税をカード経由にするだけで確実にポイントを得られます。

利用額が大きければポイント還元も大きくなるため、対応可能なカードを選んで戦略的に活用しましょう。

キャンペーンを活用する

期間限定でポイント還元率がアップするキャンペーンや、特定の条件を満たすとボーナスポイントがもらえる特典は、公式サイトやメールマガジンで案内されます。特に、新規でカードを申し込む際は、入会特典として高額ポイントが付与されることが多いため、大きなチャンスです。

キャンペーンを活用することで、通常より効率的にポイントを貯められます。

契約中のカード情報を正しく把握する

契約中の法人カードの情報を正しく把握しておくことも、ポイント還元を最大化するうえで重要です。

まず、ポイントの有効期限には注意が必要です。無期限のカードもある一方で、多くの場合は1年〜3年程度の有効期限が設けられています。せっかく貯めたポイントが失効してしまう前に、計画的に使うようにしましょう。

また、年間利用額に応じてボーナスポイントが付与されるカードもあります。自身の利用状況と特典条件をしっかり確認しておくことで、見落としなくポイントを獲得できます。

ポイント価値がより高い交換先を選ぶ

貯まったポイントは、何に交換するかによって実質的な還元率が大きく変わります。

一般的には、現金としてのキャッシュバックよりも、ギフト券や航空マイル、特定のサービス利用など、用途が限定されている交換先のほうが高レートで設定されていることが多いのが特徴です。

どの交換先が最もお得かは、自社の経費の使い方やビジネススタイルによって異なるので、最適な交換先を見極めることが重要です。

ポイント還元率が高い法人・ビジネスカードの注意点

ポイント還元率が高い法人・ビジネスカードは魅力的ですが、注意点もあります。

還元率だけでなく、ポイントの使い道や有効期限をしっかり確認しないと、せっかく貯めたポイントの価値がなくなることもあるため、以下の点を注意するとよいでしょう。

ポイント交換先によってポイントの価値が変動する

法人カードで貯めたポイントは交換先によって価値が大きく変わります。

たとえば、商品券やギフトカードに交換する場合と、マイルや他社ポイントに交換する場合では還元率や利便性が異なります。交換レートや使いやすさを事前に調べておくことが重要です。

最もお得に利用できる交換先を選ぶことで、ポイントの実質的な価値を最大化できます。

ポイントには有効期限がある

多くの法人カードではポイントに有効期限が設定されていることが多く、期限を過ぎるとポイントは失効してしまいます。

ポイント還元率が高いカードでも、有効期限が短ければ使いきれずに無駄になることも。ポイント失効を防ぐために、計画的にポイントを利用したり、有効期限を定期的に確認する習慣が大切です。

法人カードのポイント利用に関するよくある質問

法人カードのポイントには、使い方や会計上の処理について誤解や迷いが生じやすい点もあります。ここでは、利用に関する基本的なルールと会計処理の考え方をQ&A形式で整理します。

法人カードで貯めたポイントは個人利用して良いのか

法人カードで貯まったポイントの所有権は、契約者である法人にあります。そのため、従業員や経営者であっても、私的な買い物や旅行に流用することはできません。

もし個人利用してしまうと、会計上の不正使用とみなされるだけでなく、悪質な場合は「業務上横領罪」に問われる可能性もあります。

法人カードの場合は消耗品や備品の購入、出張時の旅費や航空券の手配、社員表彰や福利厚生への還元など、法人の利益に直結する利用に充てるルールを徹底しましょう。

法人カードでポイントを利用した際の勘定科目

法人カードで貯まったポイントは、付与された時点では会計処理の必要はありません。処理が必要になるのはポイントを利用した時で、国税庁の指針では「値引処理」または「雑収入」として扱うのが原則です。

代表的な仕訳は以下のとおりです。

| ポイント利用方法 | 仕訳 |

| 商品や備品と交換 | 値引処理、または金券なら「前払金」「貯蔵品」 |

| ポイントで支払い | 値引処理、または「雑収入」 |

| マイルに交換 | 航空券等は「前払金」や「貯蔵品」 |

| キャッシュバック | 「雑収入」 |

このようにポイントの使い道によって勘定科目は異なるため、処理方法を社内で統一しておくことが大切です。金額が大きい場合や判断に迷う場合は、税理士など専門家へ相談しましょう。

まとめ|ポイント還元率が高いカードはお得なので持つべき

法人は個人より利用額が高額になりやすいため、ポイント還元率は非常に重要です。ポイント還元率が高ければ、経費削減やキャッシュフロー改善につながります。

法人・ビジネスカードを選ぶ際は必ずポイント還元率をチェックし、併せて年会費や付帯サービスなどを考慮して、自社に合ったカードを選択しましょう。

監修者

監修者

新卒で大手証券会社に就職の後、広告代理店に転職。金融・広告に関する実務経験を経て、2020年にOnebox株式会社を共同創業。

会社・個人で10枚以上のクレジットカードを保有し、ポイ活に励む。簿記2級・TOEIC985点

FUKUROUは、企業におすすめのITツールから日々の暮らしを豊かにする金融情報まで、幅広いジャンルの商品・サービスを実際に試して比較・検証した、お役立ち情報提供メディアです。

メール対応から始めるAI・DXツール「yaritori(ヤリトリ)」などを提供するスタートアップ企業 Onebox株式会社が運営しています。

コンテンツ制作ポリシーはこちら