個人事業主におすすめのクレジットカード14選!選び方やカードを持つメリットを解説

本記事はプロモーションを含みます

個人事業主がクレジットカードを活用すれば、経理管理や経費精算がぐっと楽になり、事業運営の効率化につながります。

しかし、「法人・ビジネスカードは作れるのか?」「法人・ビジネスカードは本当に必要なのか?」と迷う方も多いのではないでしょうか。

本記事では、個人事業主におすすめのクレジットカード14枚と、個人カードでも経費管理におすすめなクレジットカード3枚を、選び方のポイントとともに比較紹介します。

年会費を抑えて使えるカードから、特典やステータス性の高いカードまで、事業フェーズや用途別に厳選しました。

法人・ビジネスカード選びでお悩みの個人事業主の方は、ぜひ最後までご覧ください。自身にぴったりな1枚を選んで、経営の質を引き上げましょう。

個人事業主の発行可能なカード2種類

個人事業主の方が発行できるカードは主に2パターンになります。

- 一般向けのクレジットカード

- 法人・ビジネスカード

一般向けのクレジットカードと異なり、法人カードは、企業や個人事業主向けに発行されるクレジットカードです。主な目的は、事業に関連する経費の支払いを効率化することにあります。利用履歴の一元管理やキャッシュフローの改善に役立ち点が特徴です。

また、法人カードには、個人カードにないビジネス特化の付帯サービスが付いていることが多く、主に会計ソフトとの連携や会員限定の交流会(イベント)などがあることも特徴として挙げられます。

個人用と法人用に区別する

大前提として、プライベートと事業でクレジットカードは使い分けるようにしましょう。個人用カードと法人用カードの違いに関しては、以下のように分けることができます。

もちろん、個人用のクレジットカードで事業の経費を支払うことは可能であり、現に使い分けていない方も少なからずいます。

個人用と法人用の支出が1枚のカードになっていると、経費の管理が煩雑になり、使いすぎに気づかない点や個人的な支出を事業経費として計上してしまう恐れがあるなど、管理が難しくなると言えます。

個人カードで経費管理する選択肢もあり

経費管理のためにプライベートと事業用を分けることは重要ですが、必ずしも最初から法人カードを契約する必要はありません。

事業を始めたばかりで経費の発生頻度が少なく、従業員への追加カードも不要であれば、個人名義のカードをもう1枚用意し、事業専用として使うだけでも十分に対応可能です。

まずは無理なく個人カードでの分別管理からスタートし、事業が軌道に乗って経費処理が複雑になってきたタイミングで、機能の充実した法人カードへの切り替えを検討するのが賢明な選択といえるでしょう。

個人事業主でも法人・ビジネスカードは作れる?

個人事業主は信用力が低いためカードを作りにくいとお悩みの方も多いのではないでしょうか。結論、個人事業主でもクレジットカードを作ることは可能です。

一般的に法人・ビジネスカードは、会社と代表者の信用情報を審査し、カードの発行可否や条件を決定するとされています。しかし、現在では個人の信用情報に基づく審査のみで発行できるカードが大半を占めております。法人の審査があるケースはコーポレートカードと言われる追加カードの発行可能枚数の多いカードなどで多く見られます。

個人事業主の場合には、現状の売り上げ状況や過去の返済実績(クレヒス)などを元に判断されるケースが多いでしょう。事業実績の運営実態と返済の遅れなどがなければ、発行可能なケースが非常に多いため、事業を始める段階で申し込むようにしましょう。

個人カードで経費管理する選択肢もあり

個人事業主だからといって、必ずしも法人・ビジネスカードが必須というわけではありません。事業の規模や状況によっては、現在保有している個人カードを事業専用として使うことで、経費管理は十分に可能です。

特に、以下のような場合は個人カードでの管理が適しているでしょう。

・経費の発生頻度がまだ少ない

・従業員がおらず、追加カードも不要

・プライベートの支出と明確に使い分けられる

無理に法人カードを契約せずとも、まずは事業専用の個人カードを1枚用意することから始めてみてください。そして事業が拡大し、経費の発生が増えてきたタイミングで、改めて法人カードへの切り替えを検討するのが賢明な選択といえるでしょう。

個人事業主におすすめのクレジットカードの選び方

個人事業主がカードを選ぶ際は、経費削減につながる還元率やコストだけでなく、ビジネスを円滑にする付帯特典やステータス性も重要な比較ポイントです。自身の事業規模や目的に合致した一枚を見極めるための、主な選定基準を解説します。

還元率とポイントの貯めやすさ・使いやすさ

クレジットカードのポイント還元率はカードごとに異なりますが、一般的に平均のポイント還元率は0.5%程度とされています。

しかし、中には高還元のカードもあり、利用額に応じてポイントやマイルが効率良く貯まるものを選べば経費削減に役立てられます。

例えば、JCB Biz ONEは通常ポイントが常に2倍となり、Amazon.co.jpやスターバックスなど※特定加盟店ではポイント最大21倍の優遇を受けられます。

また、貯めたポイントの使い道が事業経費に充当しやすいかどうかも確認しておきましょう。キャッシュバックとして受け取れるポイントであれば、そのまま事業資金に回すことができ、経費削減につながります。

※についてはこちら

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

※スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

国際ブランドと利用可能エリア

国際ブランドとはカードが利用できる決済ネットワークで、VisaやMastercard、JCB、American Express、Diners Clubの5大ブランドがあります。

国内のみで使うならJCBで問題ありませんが、世界シェアNo.1はVisa、続いてMastercardであり、海外でも国内でも使い勝手を重視するならVisaまたはMastercardを選ぶと安心です。

Visaは特に日本国内で提携カードが多く発行されており、加盟店の豊富さや決済の安定性で定評があります。JCBもまた非常に強い加盟店網を持ち、特に飲食店・小売店・サービス業では幅広く利用可能です。

一方、American ExpressやDiners Clubは使える店舗がやや限られる傾向がありますが、高いステータスで人気を博しています。

出張やオンライン決済、日常的な仕入れなどの場面を考慮し、自分の利用シーンに合わせて利便性の高いブランドを選ぶのがおすすめです。

付帯特典や保険の内容

クレジットカードには付帯サービスや保険が付くものがあります。

特に法人・ビジネスカードでは、国内外旅行傷害保険や空港ラウンジ無料、コンシェルジュサービス、提携ホテル・レンタカー優待、経費管理ツール連携、ビジネスマッチングなど、事業に役立つ特典が充実している場合が多い傾向です。

例えば出張が多いなら旅行保険や航空ラウンジ、接待が多いならダイニング優待や招待日和などのサービスが役立ちます。

また、経費管理ソフトとのデータ連動や福利厚生サービスなど、自身に必要な特典が付帯しているかもチェックしておきましょう。

年会費・維持コスト

年会費はカードによって無料から数万円と幅があります。

一般的に年会費が高額なカードほど付帯サービスや特典が充実していますが、その分経費で落とせるとはいえコスト増となります。サービスをあまり利用しない場合は、年会費がリーズナブルなカードでも十分でしょう。

ただし年会費が安いカードはポイント還元率が低かったりサービスが限定的なことがあるので、自社の利用状況と費用対効果を見極める必要があります。

なお、法人・ビジネスカードの年会費は全額を事業経費として計上可能なので、実質的に税負担を軽減できる点も考慮するとよいでしょう。

申し込み条件・審査基準

カードごとに申込資格や審査基準にも違いがあります。法人・ビジネスカードの場合、企業の設立年数や財務状況、固定電話の有無など法人信用情報を重視するカード会社が多いですが、個人事業主向けカードでは代表者個人の信用情報を審査の中心に据えるケースも増えています。

一方、ゴールドカード以上のランクでは審査ハードルが上がるため、自社と自身の信用力に見合ったカードを選ぶことが大切です。

デザインとステータス性

カードの券面デザインやステータス性も選択肢の一つです。高ランクのカードほど金属製や洗練されたデザインで発行され、所有するだけでステータスを感じさせるものがあります。

例えば「ラグジュアリーカード チタン」はステンレス製の重厚なカードで、「持っているだけでテンションが上がる」と評されるほどスタイリッシュで高級感のある仕上がりです。

法人・ビジネスシーンでカード決済を行う際、信頼感や企業の格を演出できる効果も期待できます。

取引先との会食や出張時に、ワンランク上のカードを所持していることで話題作りや信用向上につながるケースもあるでしょう。

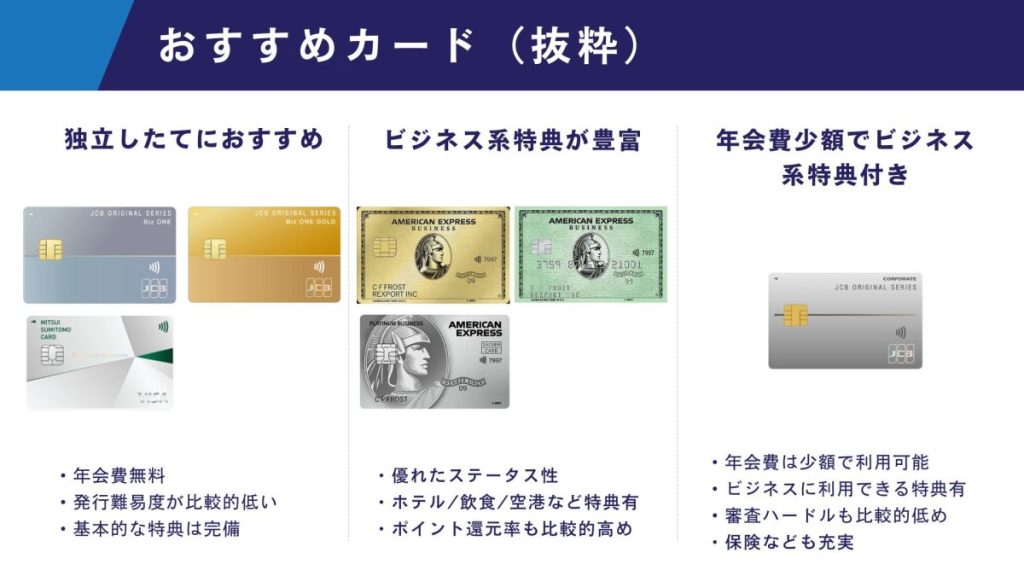

独立したてにおすすめのクレジットカード5選

開業直後でも申し込みやすく、年会費無料や高還元などコストパフォーマンスに優れたカードを厳選しました。

決算書や登記簿謄本が不要で、本人確認書類のみで手続きできるため、忙しい独立当初でもスムーズに発行できる5枚をご紹介します。

三井住友カード ビジネスオーナーズ|最大1.5%還元が魅力の1枚!

| 年会費 | 永年無料 |

| 国際ブランド | Visa/Mastercard |

| 追加カード | 18枚まで発行可能(永年無料) |

| ETCカード | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| ポイント還元率 | 0.5% 最大1.5%還元 ※1 |

| 申し込み条件 | 満18歳以上の法人代表者、個人事業主の方 ※2 |

※1:対象の個人カードとの2枚持ちが条件です

※2:高校生は除く

三井住友カード ビジネスオーナーズは、三井住友銀行が発行する法人代表者・個人事業主(副業・フリーランス含む)向けのナンバーレスの法人・ビジネスカードです。

年会費が無料なのにかかわらず、事業に役立つビジネスサポートを活用できることが特徴です。

概要

・会社設立間もないお客様でも申し込み可能

・永年無料なのにビジネスに役立つサービスが付帯

・プライベートで三井住友のカードを利用している方の還元率は最大1.5%と高還元(※)

※対象の個人カードとの2枚持ちが条件です。

主な特徴

・総利用枠は~500万円と安心できる設定(※)

・決済口座の柔軟な設定が可能

・利用状況に応じたカードランクのアップグレードが可能!

※所定の審査がございます。

特典とサービス

・出張や旅行の際に最高2,000万円の海外旅行傷害保険が付帯(利用付帯)

・請求書支払い代行サービスが利用可能(カード払いが可能に)

▼三井住友カード ビジネスオーナーズのキャンペーンについて、詳しく知りたい方はこちら

【2026年3月最新】三井住友カード ビジネスオーナーズのキャンペーンを徹底解説!

【2026年3月最新】三井住友カード ビジネスオーナーズのキャンペーンを徹底解説!

三井住友カード ビジネスオーナーズ ゴールド

| 年会費 | 通常5,500円(税込) 年間 100万円ご利用で翌年以降年会費永年無料 ※1 |

| 国際ブランド | Visa/Mastercard |

| 追加カード | 18枚まで発行可能 パートナー会員 永年無料 |

| ETCカード | 550円 (税込) /年 初年度無料 ※2 |

| ポイント還元率 | 0.5%~2.0% ※3 |

| 申し込み条件 | 満18歳以上の法人代表者、個人事業主の方 ※4 |

※1:年間 100万円利用対象取引や算定期間等実際適用条件など詳細は、三井住友カードホームページを必ずご確認ください。

※2:前年度に一度でも ETC利用ご請求があった方年会費が無料

※3:対象の三井住友カードで条件達成し、対象のご利用をすることが条件

※4:高校生を除く

三井住友カード ビジネスオーナーズ ゴールドは、三井住友カード ビジネスオーナーズの上位カードです。

年会費は通常5,500円(税込)ですが、年間100万円以上利用すれば翌年以降は永年無料となるうえ、1万ポイントのボーナスがもらえます。初年度はもちろん最短で翌年以降も年会費無料にできるため、積極的にカード決済を行う事業者にとって最適な一枚でしょう。

概要

・会社設立間もないお客様でも申し込み可能

・プライベートで三井住友のカードを利用している方の還元率は最大2.0%と高還元(※)

※対象の三井住友カードで条件達成し、対象のご利用をすることが条件です。

主な特徴

・条件により永年無料・かつポイントももらえる

・申し込み時に決算書や登記簿謄本が不要

・総利用枠は~500万円と安心できる設定(※所定の審査あり)

特典とサービス

・国内空港ラウンジサービスを無料で利用可能

・最高2,000万円の海外旅行傷害保険・国内旅行傷害保険が利用付帯

・請求書支払い代行サービスが使える

▼三井住友カード ビジネスオーナーズ ゴールドのキャンペーンについて、詳しく知りたい方はこちら

【2026年3月最新】三井住友カード ビジネスオーナーズ ゴールドのキャンペーンを徹底解説!

【2026年3月最新】三井住友カード ビジネスオーナーズ ゴールドのキャンペーンを徹底解説!

JCB Biz ONE|ポイント還元率が常に2倍の個人事業主向けカード

| 年会費 | 永年無料 |

| 国際ブランド | JCB |

| 追加カード | 発行不可 |

| ETCカード | 発行手数料・年会費無料 (発行枚数1枚まで) |

| ポイント還元率 | 1.00%~10.50% ※還元率は交換商品により異なります。 |

| 申し込み条件 | 18歳以上の法人代表者または個人事業主(フリーランス・副業を含む) |

JCB Biz ONEは、個人事業主やフリーランス、副業の方に向けて2024年9月に発行が開始された新しいビジネスカードです。

JCBが直接発行するプロパーカードであり、年会費が永年無料かつ、常時1%以上の高いポイント還元率であるという点から、「安心できるブランド」「費用負担が小さい」「還元率の高い」の三拍子が揃っていると言えます。

概要

「個人事業主」「フリーランス」に特化した、高スペックのカード

JCB法人カードと異なり、年会費がかからず、ポイント還元率が高いのが特徴

主な特徴

・年会費無料で常にポイント2倍

・最大500万円の高い利用限度額 ※所定の審査あり

・最短5分で即時発行可能!(個人名義口座のみ)※ 法人の本人確認書類不要でカンタンな手続き。

特典とサービス

・ビジネスに役立つ特典が充実(JAL航空券の予約ができる法人向け国内出張サービスやJCBトラベルなど)

・クラウド会計ソフトとの連携で業務効率化

▼JCBBizONEのキャンペーンについて、詳しく知りたい方はこちら

【2026年3月最新】JCB Biz ONEのキャンペーンは?ポイント・申込方法をご紹介!

【2026年3月最新】JCB Biz ONEのキャンペーンは?ポイント・申込方法をご紹介!

※モバ即(最短5分)の入会条件について

モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

JCB Biz ONE ゴールド|ポイント常に2倍で年会費もお手頃なゴールドカード!

| 年会費 | 5,500円(税込) 初年度無料 ※年間100万円以上利用で翌年度も無料 |

| 国際ブランド | JCB |

| 追加カード | 発行不可 |

| ETCカード | 無料で1枚発行可 |

| ポイント還元率 | 1.00%~10.50% ※還元率は交換商品により異なります。 |

| 申し込み条件 | 法人代表者または個人事業主 ※カード使用者は20歳以上の方が対象。 |

| 利用限度額 | 最大500万円 ※所定の審査あり |

JCB Biz ONE ゴールドは、JCBゴールド法人カードをより手軽に使いやすくした法人カードです。JCBゴールド法人カードよりも安価な年会費(条件クリアで無料利用可能)、個人事業主の方に人気が高いと言えます。

概要

・年会費が安価で利用できるため、初めてのゴールドカードにおすすめ

・空港ラウンジ利用やショッピング保険など、ゴールドカードならではの特典も完備

主な特徴

・最短5分で即時発行可能!(個人名義口座のみ)

・どこで利用してもポイント還元率が常に2倍!(還元率1%)

・優待店でポイント倍増サービスあり

特典とサービス

・年会費が無料(年間利用額100万円以上)

・国内外の空港ラウンジや専用ラウンジを無料で利用可能

・ご利用枠は安心の最大500万円 ※所定の審査あり

▼JCB Biz ONE ゴールドについて、詳しく知りたい方はこちら

JCB Biz ONE ゴールドを徹底解説|年会費やポイント還元率など

JCB Biz ONE ゴールドを徹底解説|年会費やポイント還元率など

※モバ即(最短5分)の入会条件について

モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

アメリカン・エキスプレス®・ビジネス・ゴールド・カード|コスパが抜群のステータスカード

| 年会費 | 49,500円(税込) |

| 国際ブランド | アメリカン・エキスプレス |

| 追加カード | 付帯特典なし:年会費無料(※) 付帯特典あり:年会費13,200円(税込) |

| ETCカード | 年会費無料(発行手数料なし) |

| ポイント還元率 | 0.3~1.0% |

| 申し込み条件 | 20歳以上会社経営者 または 個人事業主 |

| 利用可能枠 | 個々の審査に基づいて決定 |

※判定期間内にカード利用がない場合、管理手数料として3,300円(税込)を請求

アメリカン・エキスプレス®・ビジネス・ゴールド・カードは、ビジネスシーンでのサポートに優れたアメリカン・エキスプレスの法人カードです。

特に「マーケティング」や「HR」「出張」などのサポートが充実しており、Yahoo広告サポートなどビジネスにおいて重要なサポートが受けられます。

概要

多くの特典とサービスが付帯。中規模会社のオーナー様にピッタリです。

ビジネスの成長をサポートするための充実したサービスがついています。

主な特徴

・高いリワードポイント還元率。(メンバーシップ・リワード・プラスの初年度年会費無料!)

・世界中で使える旅行保険や出張サポートサービス。

・法人カードとしてはポイント高還元率の1%

特典とサービス

・出張や旅行に対する特典が豊富。(ラウンジ利用やマイル移行還元の充実)

・会食に利用できるビジネス・ダイニング・コレクション(2名利用で1名無料)

本サイト限定! デジタルギフト1万円もらえる

▼アメックス・ビジネス・ゴールドのキャンペーンについて、詳しく知りたい方はこちら

【2026年3月最新】アメックス・ビジネス・ゴールドの入会特典・キャンペーンを紹介

【2026年3月最新】アメックス・ビジネス・ゴールドの入会特典・キャンペーンを紹介

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カード

| 年会費 | 無料 |

| 国際ブランド | アメリカン・エキスプレス |

| 追加カード | 無料 ※1 |

| ETCカード | 無料 ※2 |

| ポイント還元率 | 0.5%~2.0% |

| 申し込み条件 | 20歳以上会社経営者 または 個人事業主 |

※1:最大9枚まで

※2:最大5枚まで

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードは、年会費永年無料で高コスパな法人・ビジネスカードとして近年注目されています。事業用カードにコストをかけたくないフリーランス・個人事業主の方には、維持費ゼロで必要十分な機能を備えたこのカードがおすすめです。

概要

・年会費無料、追加カード・ETCカードも年会費無料で発行

主な特徴

・決算書・登記簿謄本は不要で申し込み可能

・引き落とし口座を個人と法人で選べる

特典とサービス

・永久不滅ポイントが特定加盟店での利用でポイント4倍(2%相当)になる

・ビジネスに特化した優待が充実

▼セゾンコバルト・ビジネスのキャンペーンについて、詳しく知りたい方はこちら

【2026年3月最新】セゾンコバルト・ビジネスの入会特典・キャンペーン紹介!

【2026年3月最新】セゾンコバルト・ビジネスの入会特典・キャンペーン紹介!

ビジネス系特典が豊富なおすすめクレジットカード6選

出張時の空港ラウンジ利用や手厚い旅行保険、接待に活用できるレストラン優待など、ビジネスを強力にサポートする付帯サービスが充実しています。

ステータス性が高く、取引先への信頼感やビジネスの効率化を重視する方におすすめの6枚をご紹介します。

ラグジュアリーカード チタン

| 年会費 | 55,000円(税込) |

| 国際ブランド | Mastercard |

| 追加カード | 16,500円(税込)※1 |

| ETCカード | 無料 ※2 |

| ポイント還元率 | 1.0% |

| 申込条件 | 学生をのぞく20歳以上 |

| 利用可能枠 | – |

※1:最大4名まで発行可能

※2:追加カード1枚につき1枚の発行が可能

ラグジュアリーカード チタンは、Mastercardが発行する金属製クレジットカードで、ポイント還元や優待を上手く活用することで、年会費の元を取ることはもちろん、年会費以上の価値を感じられるおすすめの一枚です。

概要

・Mastercardの最高ランク「ワールドエリート」採用

・ステンレス製の重厚なデザインで、ステータス性のあるカードデザイン

主な特徴

・ポイント還元率はキャッシュバック時1.0%と高く、税金や公共料金払いでも基本還元率をキープ

・旅行傷害保険も海外・国内ともに最高1億円の補償が付帯

特典とサービス

・世界1,300ヶ所以上の空港ラウンジが使えるプライオリティ・パス

・24時間365日対応のコンシェルジュサービス

▼ラグジュアリーカード チタンについて、詳しく知りたい方はこちら

ラグジュアリーカード チタンとは?特徴や評判・注意点などを徹底解説

ラグジュアリーカード チタンとは?特徴や評判・注意点などを徹底解説

アメリカン・エキスプレス®・ビジネス・グリーン・カード|アメックスエントリーの1枚!

| 年会費 | 13,200円(税込) |

| 国際ブランド | アメリカン・エキスプレス |

| 追加カード | 付帯特典なし:年会費無料(※) 付帯特典あり:年会費6,600円(税込) |

| ETCカード | 年会費無料(発行手数料なし) |

| ポイント還元率 | 0.3~1.0% |

| 申し込み条件 | 20歳以上会社経営者 または 個人事業主 |

| 利用可能枠 | 個々の審査に基づいて決定 |

※判定期間内にカード利用がない場合、管理手数料として3,300円(税込)を請求

アメリカン・エキスプレス®・ビジネス・グリーンカードは、様々なビジネスシーンで経営者・法人をサポートしてくれる世界的に有名なビジネス法人カードです。

グリーンカードは、年会費を抑えつつ、アメリカン・エキスプレスのサービスを初めて利用したい方におすすめの法人カードです。

概要

基本的なビジネスカードで、人数が少ない企業のオーナー様にピッタリな1枚。

会社の経費管理を簡単にし、日常のビジネスシーンをサポートしてくれます。

主な特徴

・追加カードを発行可能

・ビジネス経費の管理ツールが利用でき、経費の追跡が容易。

・専用のビジネスサービスが利用可能。

特典とサービス

・カード利用でポイントが貯まり、さまざまなリワードに交換可能。

・ビジネスに役立つさまざまなサービスやディスカウントも利用可能。

・入会キャンペーンが充実(入会後の特定条件達成で合計40,000ポイントプレゼント)

キャンペーンの詳細はこちら

▼アメックス・ビジネス・グリーンのキャンペーンについて、詳しく知りたい方はこちら

【2026年3月最新】アメックス・ビジネス・グリーンのキャンペーン・申込方法を解説

【2026年3月最新】アメックス・ビジネス・グリーンのキャンペーン・申込方法を解説

ラグジュアリーカード ブラック

| 年会費 | 110,000円(税込) |

| 国際ブランド | Mastercard |

| 追加カード | 27,500円(税込)※1 |

| ETCカード | 無料 ※2 |

| ポイント還元率 | 1.25% |

| 申込条件 | 学生をのぞく20歳以上 |

| 利用可能枠 | – |

※1:最大4名まで発行可能

※2:追加カード1枚につき1枚の発行が可能

ラグジュアリーカード ブラックは上記チタンのさらに上位のカードで、トップクラスのステータスを誇ります。ラグジュアリーカード ブラックを保有することで、ビジネスにおける信頼性向上や、自身のモチベーションアップにもつながるでしょう。

概要

・Mastercardの最高ランク「ワールドエリート」採用

・金属製マットブラックの券面は表面ステンレス・裏面カーボンの特製で、圧倒的な存在感

主な特徴

・ポイント還元率はキャッシュバック時1.25%で、日常でも効率よくポイントが貯まる

特典とサービス

・ハイクラスホテルの上級会員資格付与、リムジンサービスなど極上のVIP待遇を受けられる特典

・世界1,300ヶ所以上の空港ラウンジが使えるプライオリティ・パス

・LINEでも利用可能な24時間365日対応のコンシェルジュサービス

・旅行傷害保険は海外最高1億2,000万円、国内最高1億円の補償が付帯

▼ラグジュアリーカード ブラックについて、詳しく知りたい方はこちら

ラグジュアリーカード ブラックとは?特徴やメリット・デメリットなどを徹底解説

ラグジュアリーカード ブラックとは?特徴やメリット・デメリットなどを徹底解説

セゾンプラチナ・ビジネス・アメリカン・エキスプレス ®・カード|特典とマイル還元が圧倒的!

| 年会費 | 初年度:無料 2年目以降:33,000円(税込) |

| 国際ブランド | アメリカン・エキスプレス |

| 追加カード | 3,300円(税込) |

| ETCカード | 最大5枚まで発行可 |

| ポイント還元率 | 1.125% |

| 申し込み条件 | 個人事業主・経営者 |

セゾンプラチナ・ビジネスは、初年度年会費無料でマイル還元率も高いおすすめの1枚です。

海外旅行傷害保険も充実しており、海外出張などのあるビジネスパーソンにおすすめです。 プライオリティ・パスも付帯されており、空港ラウンジも利用可能です。

追加カードの発行枚数に制限はあるものの、中小企業や個人事業主の方にも利用しやすい料金設定で人気のカードになります。

概要

・コスパ抜群の高機能なプラチナカードの代表格

・登記簿がなくても個人の与信で審査を受けることができる

・初年度無料で利用できるプラチナカード

主な特徴

・JALマイル還元率の高さとプラチナカードとしての安心の特典

・コンシェルジュサービスやプライオリティパス・招待日和特典などビジネスに役立つ特典多数

特典とサービス

・プライオリティパスや空港ラウンジ特典(高級ホテルの優待・特典など)

・コンシェルジュ特典

・レストラン2名で1名無料の招待日和特典など

▼セゾンプラチナ・ビジネスのキャンペーンについて、詳しく知りたい方はこちら

【2026年3月最新】セゾンプラチナ・ビジネスのキャンペーン情報!

【2026年3月最新】セゾンプラチナ・ビジネスのキャンペーン情報!

ダイナースクラブ ビジネスカード|レストランや空港特典が魅力!

【基本情報】

| 年会費 | 33,000円(税込) |

| 国際ブランド | ダイナースクラブ |

| 追加カード | 無料(4枚まで発行可能)※ |

| ETCカード | 無料 |

| ポイント還元率 | 1.0%(有効期限なし) |

| 申し込み条件 | 法人、団体等の代表者・役員または個人事業主 |

| 利用可能枠 | 一律の制限なし |

※3,4枚目の追加カードは、5,500円/年の維持コストあり

ダイナースクラブ ビジネスカードは、中小企業の経営者、個人事業主、役員向けのダイナースが発行する法人クレジットカードです。

ビジネスの場での信頼性を表現できるステータス性はもちろんのこと、豪華なサービス特典とお得なキャンペーンが特徴の1枚です。圧倒的なステータスに加え、比較的低コストでプラチナカードと同等のサービスを受けることができるコストパフォーマンスの良さも魅力です。

概要

・世界最高クラスのステータスカード

・利用限度額に制限がなく、ビジネスの高額な支払いに対応しやすいカード

・プラチナクラスのMastercardを無料で利用することが可能

主な特徴

・カード利用枠に一律の制限なし

・年会費無料のMastercard(R)コンパニオンカードが付帯

・ポイント還元率の高さと有効期限のないポイント設計

特典とサービス

・エグゼクティブ ダイニング(特定の飲食店でコース料理2名以上でご利用の場合1名分無料)

・一律の制限のないご利用可能枠

・国内/海外主要空港の空港ラウンジが無料

▼ダイナースクラブ ビジネスカードのキャンペーンについて、詳しく知りたい方はこちら

【2026年3月最新】ダイナースクラブ ビジネスカードのキャンペーンは?メリットも解説

【2026年3月最新】ダイナースクラブ ビジネスカードのキャンペーンは?メリットも解説

年会費少額で特典充実のおすすめクレジットカード3選

年会費を数千円〜1万円程度に抑えつつ、ETCカードの複数枚発行やポイント優待など、ビジネスの実務に直結する機能を備えたカードです。

固定費を節約しながらもしっかりとしたサービスを受けたい、堅実な個人事業主に最適な3枚をご紹介します。

JCB法人カード|利用しやすく1枚目におすすめ!

| 年会費 | 1,375円 (税込) ※初年度年会費無料 |

| 国際ブランド | JCB |

| 追加カード | 1,375円 (税込) ※1 |

| ETCカード | 無料 |

| ポイント還元率 | 0.50%~10.00% ※還元率は交換商品により異なります。 |

| 申し込み条件 | 法人または個人事業主 ※カード使用者は18歳以上の方が対象。 |

| 利用可能枠 | 最大500万円 ※2 |

※1:1枚目のカードの年会費が無料の場合、追加のカードも無料。

※2:所定の審査あり

JCB法人カードは、法人経営者や事業主にとって経費管理を効率化するための便利なビジネスカードです。年会費は基本的に経費計上可能で、コストを抑えつつさまざまな特典を享受できます。カード利用でポイントが貯まり、貯めたポイントは商品やサービスに交換可能です。

また、旅行傷害保険やショッピングガード保険(海外のみ)など、ビジネスに役立つ補償が付帯しており、出張時にも安心です。さらに、JCBならではのキャンペーンを通じて、特別な割引や優待も提供され、経費削減やサービス向上に貢献します。

概要

・0.5%のポイント還元

・出張の機会の多い個人事業主や中小企業経営者にもおすすめ

主な特徴

・ETCカードが年会費無料で複数枚発行できる

・「J-POINTボーナス」制度があり、利用額に応じてボーナスポイントがもらえる

特典・サービス

・最高で3,000万円の国内・海外旅行傷害保険が付帯(利用付帯)

・経費処理業務を効率化できる会計ソフト連携サービス

・初年度年会費無料のキャンペーンも実施中

▼JCB法人カードのキャンペーンについて、詳しく知りたい方はこちら

【2026年3月最新】JCB一般法人カードの入会特典・キャンペーンを徹底解説!

【2026年3月最新】JCB一般法人カードの入会特典・キャンペーンを徹底解説!

JCBゴールド法人カード|事業成長後も安心して利用できるコスパの良い1枚!

| 年会費 | 11,000円 (税込) 初年度年会費無料 |

| 国際ブランド | JCB |

| 追加カード | 3,300円/1枚 (税込) ※1 |

| ETCカード | 無料 |

| ポイント還元率 | 0.50%~10.00% ※還元率は交換商品により異なります。 |

| 申込条件 | 法人または個人事業主 ※カード使用者は18歳以上の方が対象。 |

| 利用可能枠 | 最大500万円 ※2 |

※1:1枚目のカードの年会費が無料の場合、追加のカードも無料

※2:所定の審査あり

JCBゴールド法人カードは、年会費が経費計上可能で、ビジネス活動をサポートする充実した特典が魅力的なプレミアムなビジネスカードです。海外旅行傷害保険は利用付帯で最大1億円~、国内旅行傷害保険は5,000万円まで補償され、出張時の安心感を提供します。

また、ショッピングカード保険は利用付帯で最大500万円まで補償され、ビジネスでの高価な買い物にも安心です。

カード利用で貯まるポイントは1,000円ごとに1ポイントで、ポイント還元率も優れており、貯めたポイントはさまざまな商品やサービスに交換できます。さらに、空港ラウンジの無料利用や、JCBオリジナルの優待特典が利用可能で、ビジネスシーンをより快適にサポートします。

概要

・0.5%のポイント還元

・出張の機会の多い個人事業主や中小企業経営者にもおすすめ

主な特徴

・補償額が大きい手厚い付帯保険

・ポイント還元率が高く、ポイントの交換先も豊富

特典・サービス

・国内主要空港ラウンジ無料、海外空港を中心に利用できる「ラウンジ・キー」の特典

・ANA BizやJR東海「エクスプレス予約」などの飛行機・新幹線のチケットレスサービス

・海外ショップでのカード利用でポイントが2倍もらえる

・初年度年会費無料

▼JCBゴールド法人カードについて、詳しく知りたい方はこちら

JCBゴールド法人カードを徹底解説|年会費やポイント還元など

JCBゴールド法人カードを徹底解説|年会費やポイント還元など

オリコ EX Gold for Biz S

| 年会費 | 初年度年会費無料 2年目以降3,300円(税込) |

| 国際ブランド | Visa・Mastercard・JCB |

| 追加カード | 年会費1枚につき1,100円(税込) 最大3枚 |

| ETCカード | あり(年会費無料) |

| ポイント還元率 | 0.6%〜1.1% |

| 申込条件 | 個々の審査に基づいて決定 |

| 利用可能枠 | 個人事業主 |

オリコ EX Gold for Biz Sは、オリエントコーポレーション(オリコ)が発行する法人代表者向けのゴールドカードです。法人・ビジネスカードでありながら個人向けカード並みにサービスが充実しており、経費決済と個人利用を1枚でカバーしたい中小企業経営者から高い支持を得ています。

概要

・「コスパ最強の法人ゴールド」と評されるカード

・法人代表者向けの「M」と、個人事業主向けの「S」の2種類が用意

主な特徴

・年会費は初年度無料、翌年度以降もわずか3,300円(税込)

・実質無料級の低コストに関わらずゴールドカードにふさわしい特典が付帯

特典とサービス

・国内主要空港ラウンジサービス

・最高2,000万円の旅行傷害保険が付帯

・Visa/Mastercardのビジネス優待サービスの利用可能

▼オリコ EX Gold for Bizのキャンペーンについて、詳しく知りたい方はこちら

【2026年3月最新】オリコEX Gold for Bizの入会特典やキャンペーンを紹介!

【2026年3月最新】オリコEX Gold for Bizの入会特典やキャンペーンを紹介!

経費管理におすすめの個人カード3選

事業用口座からの引き落としにこだわらないのであれば、ステータスや還元率に優れた個人カードを事業決済専用として使うのも賢い選択です。ここでは、特にビジネス用途でもメリットが大きい3枚を厳選しました。

アメリカン・エキスプレス®・ゴールド・プリファード・カード

| 年会費 | 39,600円(税込) |

| 国際ブランド | アメリカン・エキスプレス |

| 家族カード | 2枚まで無料 3枚目以降19,800円(税込) |

| ETCカード | 無料 ※ |

| ポイント還元率 | 1.0%~3.0% |

| 申込条件 | 原則として日本国内に住居を有する者 |

| 利用可能枠 | 一律の制限なし |

※発行手数料:935円(税込)

アメリカン・エキスプレス・ゴールド・プリファード・カードは、メタル製の券面を採用したステータス性の高い一枚です。

年会費は39,600円(税込)で利用限度額に一律の制限がなく、高額な決済にも柔軟に対応します。

特筆すべきはポイントプログラムで、専用プログラムへの登録によりポイント有効期限が無期限となるほか、Amazonなどの対象加盟店では3.0%の高還元が適用されます。

また、継続特典として高級ホテルの無料宿泊券「フリー・ステイ・ギフト」が進呈されるなど、トラベルやダイニング特典も充実しており、ビジネスとプライベートの双方を充実させたい方に最適です。

▼アメックス・ゴールド・プリファード・カードのキャンペーンについて、詳しく知りたい方はこちら

【2026年3月最新】アメックス・ゴールド・プリファードのキャンペーンを徹底解説!

【2026年3月最新】アメックス・ゴールド・プリファードのキャンペーンを徹底解説!

三井住友カード ゴールド(NL)

| 年会費 | 5,500円(税込)※1 |

| 国際ブランド | Visa・Mastercard |

| 家族カード | 無料(人数制限なし) |

| ETCカード | 初年度無料 550円 (税込) /年前年度に利用があれば無料 |

| ポイント還元率 | 0.5%※2 |

| 申し込み条件 | 満18歳以上で、本人に安定継続収入のある方(高校生は除く) |

| ご利用可能枠 | ~200万円 |

※ 記載のスペックは2026年2月21日時点の情報です。

三井住友カード ゴールド(NL)は、券面に番号がないナンバーレス仕様で、セキュリティとデザイン性を両立した一枚です。

通常年会費は5,500円(税込)ですが、年間100万円以上の利用で翌年以降は永年無料となる点が最大の魅力です。経費決済などで条件を達成すれば、コストゼロでゴールドステータスを維持できます。

また、対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーを利用すると7%のポイント還元が受けられるほか、国内空港ラウンジや旅行傷害保険も付帯しています。実用性とコストパフォーマンスを極めた、個人事業主にもおすすめのカードです。

※について詳細はこちら

※1 年間100万円のご利用で翌年以降の年会費永年無料

※1 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※3

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

▼三井住友カード ゴールド(NL)のキャンペーンについて、詳しく知りたい方はこちら

【2026年3月最新】三井住友カード ゴールド(NL)キャンペーンは?申込方法も解説

【2026年3月最新】三井住友カード ゴールド(NL)キャンペーンは?申込方法も解説

JCBカード W

| 年会費 | 無料 |

| 国際ブランド | JCB |

| 家族カード | 無料 |

| ETCカード | 入会初年度:無料 2年目以降:ご利用状況に応じて無料※1 |

| 基本ポイント還元率 | 1.00%~10.50% ※還元率は交換商品により異なります。 |

| 申し込み条件 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方 または高校生を除く18歳以上で学生の方※2 |

| ご利用可能枠 | 審査により個別に決定 |

※前年1年間で1、2いずれかの条件を満たすと年会費無料。

1.ETCスルーカードのお支払いが1回以上/2.ショッピング利用合計金額が50万円(税込)以上

※40歳以降も年会費無料で継続利用可

JCBカード Wは、39歳以下・Web入会限定で発行される、年会費永年無料の高還元カードです。

基本還元率は常時2倍となり、コストをかけずにポイントを効率よく貯めたい方に最適です。

特にAmazon.co.jpやスターバックスなどのパートナー店ではポイント倍率が大幅にアップし、最大10.5%の還元が受けられます。備品購入や打ち合わせでの利用が多い個人事業主にとっても大きなメリットとなるでしょう。

また、カード番号を券面に記載しないナンバーレス仕様を選択でき、最短5分(※)での即時発行にも対応しています。最高2,000万円の海外旅行傷害保険も利用付帯しており、実用性と安心感を兼ね備えた一枚です。

※について詳細はこちら

カードのお申し込みから最短5分程度で審査が完了し、すぐにMyJCBアプリでカード番号等の確認ができます。

カードを受け取る前に、ネットショッピングや店頭で利用できます。

モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

(※2 )モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

▼JCBカード Wのキャンペーンについて、詳しく知りたい方はこちら

【2026年3月最新】JCBカード Wのキャンペーンは?申込方法も解説

【2026年3月最新】JCBカード Wのキャンペーンは?申込方法も解説

個人事業主がクレジットカードを持つメリット

ビジネス専用のクレジットカードを導入することは、単なる決済手段の確保以上の価値をもたらします。経費処理の効率化から対外的な信用の向上まで、事業運営を強力にバックアップする主なメリットを解説します。

経費管理が楽になる

事業の経費支払いをクレジットカードに集約すると、支出の管理・仕訳が格段に効率化します。

カード明細によって、利用用途が一目瞭然となり、レシートの貼り合わせや手入力の手間が減ります。また、プライベートと事業用の支出を分けられるため、混同による会計ミス防止にも役立つでしょう。

なお、最近ではカード利用明細を会計ソフトに自動連携できるサービスもあり、経費精算や確定申告作業を大幅に省力化できます。

さらに、カード払いにすれば引き落としが翌月以降になるため、一時的に支払いサイトを延ばしキャッシュフローに余裕を持たせることも可能です。

このように、個人事業主にとって法人・ビジネスカードは経理の強い味方となります。

▼法人カードの経費精算について、詳しく知りたい方はこちら

法人カードで経費精算するメリットは?デメリットやおすすめカードも解説

法人カードで経費精算するメリットは?デメリットやおすすめカードも解説

ビジネスに役立つ特典が利用できる

法人・ビジネスカードには、ビジネスに特化した付帯サービスが多く備わっています。

具体的には、出張時に助かる空港ラウンジ無料サービスや旅行保険、手荷物宅配などは個人カードの一般ランクには無い特典です。ほかにも、接待で使える高級レストラン優待、会計ソフトやレンタカーの割引など、事業活動に直結する優待が利用できます。

これらを上手く活用すれば、日々の業務コスト削減やサービス向上につながります。例えば、あるプラチナカードではコンシェルジュが24時間365日ビジネス関連の相談にも乗ってくれたり、法人・ビジネスカード会員限定の交流会やセミナー参加権が得られたりします。

カードを持つだけで受けられる付帯サービスをビジネスにフル活用できるのは、法人・ビジネスカードならではのメリットです。

個人用クレジットカードより限度額が高い

法人・ビジネスカードは利用限度額が大きめに設定される傾向があります。

ビジネスでは取引額が個人の買い物より高額になりがちなため、カード会社も利用枠を広く取っているためです。

このことから、設備投資やまとめての仕入れ、接待費など高額決済をカード一枚でスムーズに行える利点があります。

また、支払いをカードに集約すれば経費精算の頻度も減り、立替払いの負担も軽減します。さらに利用実績を積み滞りなく支払えば、さらに限度額増額の提案を受けられることもあるでしょう。

キャッシュフローの観点でも、決済タイミングが統一され資金計画が立てやすくなるため、事業資金繰りの安定にも寄与します。

ステータスが保証される

ハイクラスの法人・ビジネスカードを持つことは、社会的な信用力の証明にもなります。

特に、一般カードに比べて取得が難しいゴールドやプラチナの法人・ビジネスカードを保有しているということは、カード会社の厳正な審査をクリアした優良事業者だと示すものです。

そのため、ビジネスシーンでカードを提示した際、ビジネスパーソンとしての信頼性や信用度が向上する場合があります。例えば、接待の会計時などでは有効に活用できるでしょう。

もちろんステータスだけでなく実績が重要ですが、信用を形として補完してくれるアイテムとして、ハイステータスカードはビジネスにプラスに働きます。

▼かっこいい法人カードについて、詳しく知りたい方はこちら

かっこいい法人カード9選比較!ブランド・デザインなどイケてるカードを独自基準で厳選紹介

かっこいい法人カード9選比較!ブランド・デザインなどイケてるカードを独自基準で厳選紹介

個人事業主がクレジットカードを選ぶ際のポイント

ここでは、個人事業主がクレジットカードを選ぶ際に特に重視すべきポイントを解説します。

ポイント・マイル還元率

ポイントが高還元率のカードであれば、事業経費の一部を実質的に削減することができます。さらに、自分がよく利用するサービスにポイントが使えるかどうかといった、ポイントの利便性にも着目しておくと良いでしょう。

還元率の基準としては1%を目安に考えると良いでしょう。還元率が1%を超えるカードは比較的高還元な部類と言えます。法人カードの中には還元率は低いものの、レストラン・ホテル特典やコンシェルジュなど特典が充実しているものもあるため、合わせて比較するようにしましょう。

また、出張で航空機をよく利用する方であれば、マイル還元率の高さにも着目してカードを選ぶと良いでしょう。

国際ブランド

国際ブランドから選ぶことも重要です。主な特徴は以下の通りです。利用の用途と照らし合わせ、選択するようにしましょう。

| 国際ブランド | 特徴 |

| Visa | ・世界No.1のシェアを誇る国際ブランド ・世界中のほとんどの国と地域で利用可能 |

| Mastercard | ・Visaに次ぐ世界No.2のシェアを誇る国際ブランド ・多くの国と地域で利用が可能 |

| JCB | ・日本生まれの国際ブランド ・海外での利用は難しい部分あり |

| American Express | ・高いステータス性が魅力。 ・年会費はやや高め ・旅行やエンタメなど手厚い付帯サービスが充実 |

| Diners Club | ・高いステータス性が魅力。 ・年会費はやや高め ・加盟店はやや少ないが質の高いサービスを受けることが可能 |

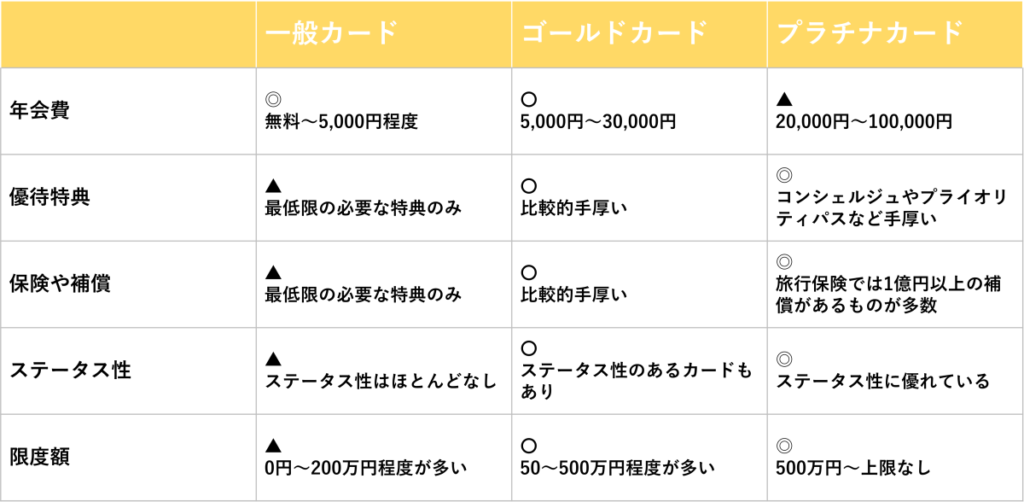

年会費(カードランク)

クレジットカードには一般・ゴールド・プラチナの主に3種類があり、年会費や特典、限度額を簡単に比較すると以下のようになります。

例えば、費用を極力かけず、必要最低限のサービスがあればよいという方は「一般カード」を選ぶ、空港ラウンジやコンシェルジュなどの付帯サービスに重きを置くのであれば、年会費の大きい「ゴールドカード」や「プラチナカード」を選ぶという形で、利用する目的に合わせて選ぶとよいでしょう。

合わせて、限度額の確認も重要です。独立をして働くにあたって、時に多額の出費が生じてしまう可能性があります。将来的なことも見越した上で、利用可能枠が大きいものを選ぶと良いでしょう。

一般的に、利用可能枠は〜500万円が中心ですが、一律の上限が設定されておらず申込者の利用実績や収入に応じた額を上限とするクレジットカードもあります。

アメックス系のカードやダイナース系のカードなどは一律で利用可能枠が設けられていないため、利用可能枠が高額なカードを探している方は必ず確認することをおすすめします。

付帯サービス(空港・コンシェルジュ・会食特典)

クレジットカードならではの付帯特典を受けたい方は、付帯サービスで選ぶのも良いでしょう。プラチナカードやゴールドカードの中には、レストランやホテル・空港特典が付帯しているカードもあります。

レストラン特典では2名様で1名無料でコース料理を堪能できるものもあり、会食などでの利用が可能です。またコンシェルジュ付帯のカードに関しては予約やプレゼントの手配なども委託でき、時間を効率化できるでしょう。

出張が多い方には空港ラウンジが利用できるカードもおすすめになります。プライオリティパス付帯のカードでは旅行までの待ち時間を落ち着いた空間で有効に過ごすことも可能です。

審査の通りやすさ(個人審査で発行可能か)

事業を始めたばかりの個人事業主の場合、実績が少ないため、クレジットカードの審査に通りにくいことがあります。しかし近年では、登記簿や決算書を使用せず作れるカードもあり、事業実績が浅くても作りやすいクレジットカードが増えています。

個人事業主や独立して間もない方は、このようなカードを選ぶようにするとよいでしょう。

個人事業主のクレジットカード審査基準と通過のコツ

開業届を出す

個人事業主は開業届を出しておくと審査通過の確率が高まります。開業届を出すと、自称ではなく正式な個人事業主として認められる、つまり正しい手続きを経たうえで事業を行っていることを証明できるため、信用力が増すのです。

また、個人事業主向けのカード審査では個人事業の営業年数(事業の継続性)もチェックされているため、ここでも開業届を提出していると有利に働きます。

必要最低限の限度額設定にする

クレジットカードの限度額は、必要最低限の金額で申し込むことで審査通過率が上がります。ただし、あまり低すぎる限度額を設定してしまうと、必要な時に支払いができなくなり、事業に支障をきたす可能性があるため、良い塩梅に設定することが重要です。

もし、必要最低限の限度額が分からない場合は、小規模事業者向けカードを選ぶことも1つの選択肢であると言えるでしょう。

属性の評価を上げる

法人用のカードでは、年会費が掛かるものが少なからずあり、利用限度額も一般的なカードより高いため、利用可能枠の下限を超えるだけの高収入がないと申込ができる資格がなく、割賦販売法という法律でも定められています。

※利用可能枠=( 年収-生活維持費-クレジット債務額 ) × 0.9

事業主であることを明確に示すことは勿論、高収入かつ安定収入であることも審査通過のポイントの1つであるため、属性を上げる(信用を高める)ことが大切になります。

クレヒスを構築する

クレヒスとは、クレジットカードやローンの利用履歴のことであり、これらの情報は信用情報機関が収集・管理(契約中あるいは契約終了後5年以内)しています。

どのような情報が当てはまるかというと、現在の未払いの有無や過去の遅延情報、自己破産などの債務整理の実施有無、借金や任意整理を踏み倒しの有無、6ヵ月以内で複数のカード申込みの有無、そしてしっかりとした利用実績があるかどうかです。

そのため、利用額超過や支払遅延を起こさないこと、長期間に渡って定期的に利用すること、一度に複数枚のクレジットカードには申し込まないことが重要であると言えます。

よくある質問

個人事業主でも問題なく法人・ビジネスカードは作れるのか?

法人用のカードと聞くと、会社などの法人のみに発行されるカードと勘違いされがちですが、個人事業主でも問題なく持つことができます。

法人用カードには「ビジネスカード」「コーポレートカード」「パーチェシングカード」があり、個人事業主や従業員20人以下の法人を対象としたビジネスカードが、個人事業主に適していると言えます。

個人事業主は開業前に法人・ビジネスカードを作るべきなのか?

個人事業主の開業前に法人カードを作成しておく方が、法人用カードの審査を通過する上で有利に働くというメリットがあります。法人用カードの審査は、個人事業主の開業前と個人事業主の開業後で審査の基準が異なるため、安定した収入や勤続年数を証明できる開業前に作成するようにしましょう。

まとめ|最適なクレジットカードを選んで事業を加速させよう

個人事業主がクレジットカードを活用することで得られるメリットは経費の見える化やポイント活用によるコスト削減、付帯特典の利用による業務効率化など、数多くあります。

一方でカードの種類も非常に多く、優待サービスの内容や年会費の金額、ポイント還元率などがそれぞれは異なります。

低コスト重視なら、年会費無料でポイントも貯めやすいカードから導入し、事業規模拡大に応じてゴールドやプラチナへのランクアップを検討するのも良いでしょう。

また、年会費を経費計上できるので、経営投資と割り切り、思い切って高ステータスカードにチャレンジをするという選択肢もあります。

なお、カードの審査では、直近の売上や利益、過去の支払い履歴など複数の要素がチェックされます。必要書類を整えて提出できる状態にしておくことや、各種料金を期日通りに支払い信用を積み上げておくことも大切です。

ぜひこの記事を参考に、自分に合ったクレジットカードを手に入れて経営の質を引き上げ、事業を成長させましょう!

監修者

監修者

新卒で大手証券会社に就職の後、広告代理店に転職。金融・広告に関する実務経験を経て、2020年にOnebox株式会社を共同創業。

会社・個人で10枚以上のクレジットカードを保有し、ポイ活に励む。簿記2級・TOEIC985点

FUKUROUは、企業におすすめのITツールから日々の暮らしを豊かにする金融情報まで、幅広いジャンルの商品・サービスを実際に試して比較・検証した、お役立ち情報提供メディアです。

メール対応から始めるAI・DXツール「yaritori(ヤリトリ)」などを提供するスタートアップ企業 Onebox株式会社が運営しています。

コンテンツ制作ポリシーはこちら